Por qué los mercados sufren otra tormenta

La escasa rentabilidad de la banca, la huida de grandes gestoras, la falta de entidades que compren bonos y la necesidad de liquidez disparan las ventas

“Es muy difícil gestionar en mercados como éstos. Vas a tomar un café cuando están subiendo un 1% y, cuando vuelves, caen un 1,5%. Esta volatilidad es ingobernable y conduce a la parálisis de los inversores y de los gestores”, comenta José Luis Martínez Campuzano, estratega del banco norteamericano Citi en España. Los hechos le dan la razón: el viernes pasado el Ibex 35 subió un 2,25%, el jueves cayó un 4,88% y el miércoles subió un 2,73%... En la semana ha perdido el 6,81% de su valor.

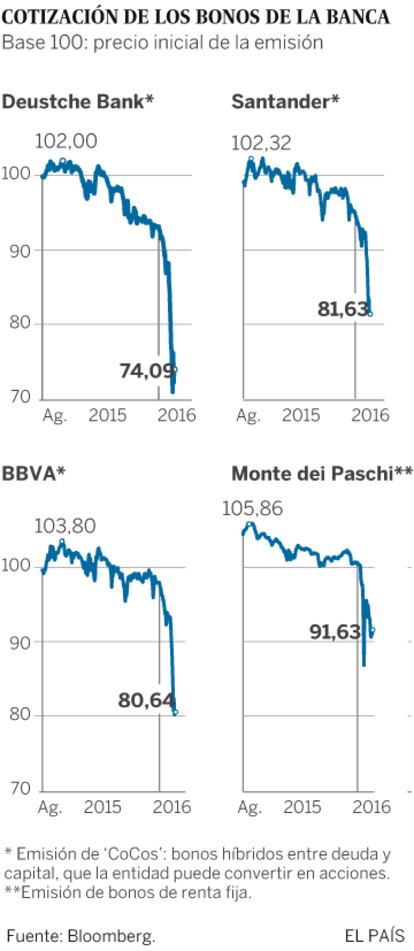

Pese a que lo más conocido de la tormenta financiera es la caída de las Bolsas, los expertos señalan que tan grave o más ha sido el descenso del valor de los bonos de renta fija con los que se financian las entidades. Eso significa que existe miedo a no cobrar la rentabilidad prometida o, incluso, a no recuperar el dinero colocado, algo muy grave.

A principios de diciembre pasado, el sentimiento económico era positivo y se daba por recapitalizado al sector bancario; el petróleo había caído, pero estaba a 45 dólares el barril. Dos meses después, hay problemas por todos lados. El pesimismo lo inunda todo. En este desastre, como en los más graves, se han juntado factores que tienen poca relación entre sí.

Todo empezó a complicarse en Navidades, cuando el Gobierno de Portugal traspasó unos bonos seniors (de gran calidad porque están garantizados por el patrimonio del emisor) de Novo Banco al banco malo de esta entidad creado con los activos tóxicos. Los bonistas perdieron alrededor del 70% de su inversión porque asumieron las pérdidas, que es lo que buscaba el Ejecutivo luso. Los inversores institucionales, entre ellos Pimco y Blackstone, dos de los mayores gestores del mundo, mostraron su indignación y criticaron con dureza al Gobierno de Lisboa por cambiar las reglas a mitad de partido, al tiempo que pidieron soluciones al Banco Central Europeo (BCE).

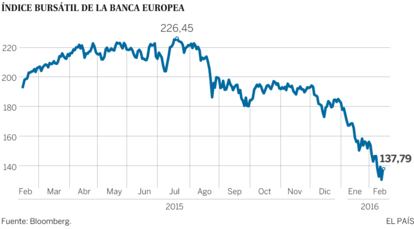

Era la primera vez que unos bonos senior soportaban las pérdidas de un banco. Cundió el pánico y llegaron las dudas por toda Europa: ¿dónde podría volver a ocurrir? Todos miraron a Italia, donde la banca mediana (y débil) tiene emisiones de bonos por miles de millones. Además, había muchos rumores sobre la solvencia de las grandes entidades italianas: Unicredit y Monte Dei Paschi. “La banca italiana era un problema larvado durante años y explotó”, apunta David Calzado, responsable de deuda en la división de Mercado de Capitales de Nomura. Al mismo tiempo, Roma intentaba hacer su banco malo en medio de muchas dudas. El contagio llegó a la banca española, acusada de baja rentabilidad y difíciles perspectivas a medio plazo. El castigo en la renta fija (sobre todo CoCos, bonos que se pueden convertir en acciones si van mal las cosas) y variable ha sido contundente (ver gráfico). La explosión que faltaba para organizar el incendio se produjo en Fráncfort: el Deutsche Bank admitió pérdidas de 6.700 millones y pleitos que podrían suponer hasta 10.000 millones. Sus bonos y sus acciones se hundieron.

Pero la caída en picado de los mercados no solo se ha debido a este pánico, sino a también a problemas estructurales de fondo. Mientras los grandes fondos mundiales —no regulados, la llamada banca en la sombra— ponían a la venta los bonos, los compradores naturales no estaban al otro lado. Los bancos de inversión tradicionales, JPMorgan, Morgan Stanley y otros, tienen una nueva regulación que les consume mucho capital si elevan sus carteras de bonos para luego venderlas poco a poco. Lo han hecho siempre, pero ahora es demasiado costoso, comentan fuentes del sector.

Esto significa que mientras los gigantescos fondos vendían con enfado y dudas sobre la banca, nadie compraba y los precios se han desplomado. Las exigentes reglas de capital mandatan a los bancos regulados. Al final, los fondos oportunistas (hedge funds), los de inversión, los de pensiones y los seguros, menos acostumbrados a manejarse en esta feria enloquecida, se han quedado con estos productos a precios de derribo.

“Esta situación ha pillado a algunas entidades con grandes emisiones porque era barato financiarse con tipos bajos. Había mucho papel en el mercado y se ha hundido”, apunta David Ardura, subdirector de Gesconsult y responsable de Estrategias de Renta Fija. Pero no todo se ha comportado igual. Como apunta David Calzado, de Nomura, “las cédulas hipotecarias y otros activos que compra el BCE no han caído igual. Cuando hay comprador final, el mercado funciona”. Según Martínez, de Citi, estos hechos demuestran que el poder del BCE es limitado.

En Bolsa, la razón del desastre es otra: los fondos soberanos de los países árabes y grandes inversores chinos están vendiendo millones de euros en acciones para recuperar ingresos ante la caída del petróleo y la desaceleración económica de China.

“Los mercados están rotos. Nadie sabe el valor de los activos y por eso las caídas son bruscas”, añaden en Citi. Otro compañero, que pide el anonimato, va más lejos: “En las pantallas aparecen precios de activos que, en realidad, sabemos que no existen. Es una situación destructiva”.

Según Yann Goffinet, especialista en gestión de patrimonios de la suiza Pictet (que controla 402.000 millones), “los bancos se enfrentan a una cuestión de rentabilidad, pero no a un problema de liquidez o solvencia, al menos todavía, ya que han aumentado capital hasta un [ratio del] 12,2% en ocho años”. Un experto financiero añade: “El problema fundamental es la falta de rentabilidad y las escasas perspectivas de mejora en los bancos europeos. España ha completado su saneamiento, pero la combinación de cierto riesgo y baja rentabilidad no es atractiva para los inversores”.

David Ardura cree que la rebaja en acciones bancarias españolas “los ha dejado en unos precios interesantes” y considera exagerado el castigo a bonos. Otro experto concluye: “Los operadores de los mercados actúan en manada y los gestores resumen los problemas al máximo, no son sofisticados. Ese es el problema”.

Sobre la firma