El fondo de inversión estadounidense Texas Pacific abre la puja por Iberia

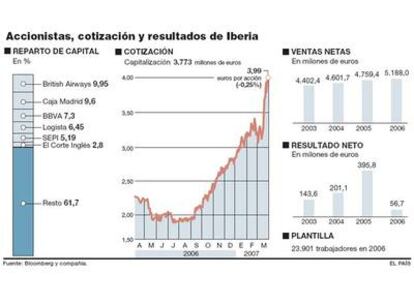

La firma de inversión estadounidense Texas Pacific Group (TPG) ha abierto la puja para hacerse con la compañía Iberia, a un precio indicativo de 3,6 euros por acción, un 9,8% menos del valor del cierre de ayer en Bolsa (3,99 euros), según informó la aerolínea a la Comisión Nacional del Mercado de Valores (CNMV). El Consejo de Administración de Iberia se reunió en la tarde de ayer para estudiar la solicitud de "información corporativa, contable, fiscal y legal" realizada por TPG, que según las fuentes consultadas no podría tener más del 49,9% en virtud de la legislación europea.

El inversor quiere lanzar una OPA por el 100% de su capital a 3,6 euros, un 9,8% inferior a su cotización en Bolsa

El consejo de administración se reúne para analizar la propuesta de TPG, que no podrá superar el 49,9% de Iberia

British Airways contrata a UBS para estudiar si vende el 10% de la aerolínea o puja por su compra

La participación mayoritaria de TPG encontraría dificultades en los derechos de vuelo

British Airways, propietaria del 10% de Iberia, anunció en la tarde de ayer que ha contratado a UBS para que le asesore sobre "cómo utilizar en el mejor interés de sus inversores" su participación en la aerolínea. "El asesoramiento examinará todas las opciones, incluida la venta" de sus acciones. Los dos consejeros de Bristish no acudieron ayer a la reunión, en la que no se tomó ninguna decisión.

TPG se compromete a estudiar la información en 20 o 30 días desde su recepción, y a lanzar si así lo decide una Oferta Pública de Adquisición (OPA) por la totalidad de las acciones en otros diez días.

Iberia envió en la mañana de ayer una comunicación a la CNMV en la que informaba de que TPG Capital LLP, en nombre de TPG Partners VLP, ha solicitado "acceder a determinada información corporativa, contable, fiscal y legal a los efectos de la posible formulación en su caso de una oferta pública de adquisición de la totalidad de las acciones" a un precio "indicativo" de 3,6 euros.

Así, se valoraría Iberia en 3.413 millones de euros, por debajo de los 3.763 millones que costaría al precio de cierre de ayer en la Bolsa (3,99 euros, un céntimo menos que el día anterior). Ni Iberia ni TPG quisieron hacer comentarios sobre la operación.

TPG se compromete a analizar esos datos en un máximo de un mes desde que los reciba y a formular la OPA en 10 días, si es que finalmente deciden pujar por Iberia. Añade el comunicado a la CNMV que esta "aproximación" no constituye una oferta por "todo o parte del capital" ni "obligación legal o compromiso vinculante". Y finalizaba señalando que el Consejo de Administración de Iberia se reunirá "en los próximos días" para "deliberar y decidir" sobre la solicitud recibida.

Pero el consejo de la aerolínea no esperó y en la tarde de ayer celebró una reunión extraordinaria para analizar el planteamiento de TPG. La autorización del consejo al presidente de Iberia, Fernando Conte, en febrero pasado, para que suministrase datos de la empresa a los posibles inversores interesados se refería sólo a la información genérica. Ahora lo que reclama TPG son detalles de carácter reservado sobre la compañía.

En el consejo de administración ordinario de marzo, celebrado el pasado jueves 22, Conte relató a los consejeros que además de British Airways (que no precisa reclamar información ya que tiene dos consejeros y el 10% del capital de Iberia) y la alemana Lufthansa, habían mostrado interés el ya citado fondo de inversión estadounidense y otro español.

Un socio español (o europeo) sería imprescindible para TPG, ya que la legislación de la UE limita al 49,9% la participación de capital extranjero en aerolíneas comunitarias, si bien el acuerdo de cielos abiertos entre la UE y Estados Unidos (pendiente de ratificación por Washington) permite limitar los derechos políticos del propietario estadounidense en línea con las constricciones que impone la legislación de ese país. Algunas fuentes señalan que TPG ya negocia con instituciones financieras españolas con ese horizonte.

La participación mayoritaria de capital extranjero tendría además que sortear las condiciones que establecen los convenios bilaterales con países latinoamericanos sobre derechos de vuelo. Algunos de ellos no admiten la llamada cláusula comunitaria, que otorga a las aerolíneas de la UE las mismas condiciones que a las españolas, pero el control de Iberia por inversores extracomunitarios encontraría aún más escollos legales.

Además de la posible salida de British, otros de los accionistas de referencia de la compañía han expresado su interés en deshacerse de sus participaciones. Se da por hecho que tanto el BBVA (7,3%) como Caja Madrid (9,6%) venderán sus paquetes, y posiblemente también Logista (6,45%), embarcada ahora en la OPA de la tabaquera británica Imperial sobre Altadis, que posee el 57% de la empresa de distribución.

Pero el futuro está aún muy abierto y los mercados parece que confían en un precio bastante más alto que el propuesto por TPG. "Evidentemente, los inversores apuestan por una contraoferta de British o Lufthansa", dijo Ignacio Méndez, analista de Venture Finanzas citado por Bloomberg.

Por su parte los trabajadores de la aerolínea española consideran "peligrosa" la oferta de TPG y prefieren a British o Lufthansa como nuevos patrones. Los pilotos, cuyo convenio colectivo es el único pendiente de la compañía, consideran que los movimientos alrededor de Iberia les ha hecho pasar "a un segundo plano".