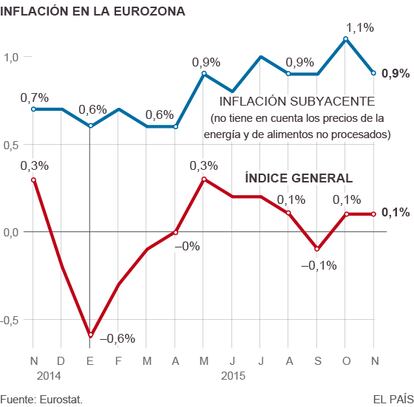

La inflación se enquista en la zona 0% y obliga a Draghi a ampliar estímulos

El IPC de la eurozona sigue en el 0,1%, y el subyacente cae por debajo del 1% en octubre

"Por debajo pero cerca del 2%". El BCE incumple sistemáticamente desde hace casi tres años su primer, único y sacrosanto mandato: la inflación de la eurozona sigue enquistada en la zona 0%. Eurostat, la oficina estadística de la Unión Europea, estima que el IPC del euro siguió intacto en el 0,1% en noviembre. Pero el índice general ha dejado de ser el más significativo: la inflación estructural (sin los elementos más volátiles), cayó dos décimas el mes pasado, y se sitúa de nuevo por debajo del listón del 1%: concretamente, en el 0,9%. Una inflación baja o negativa tiene elementos beneficiosos sobre la economía: permite recuperar competitividad. Pero a la vez esa zona 0% es un dolor de cabeza fenomenal para los banqueros centrales: el BCE teme que Europa esté cayendo en una trampa a la japonesa, con un empacho de deuda, un estancamiento para mucho tiempo, un paro cerca de máximos (y con picos dignos de récords olímpicos en España y Grecia) y, en fin un jaleo fenomenal en el que ni siquiera se pueden excluir los riesgos de deflación si las familias y las empresas empiezan a incorporar esos niveles de precios a sus expectativas: empiezan a posponer sus compras e inversiones pensando que los precios pueden caer más.

Eurostat apenas ha dado esta mañana un puñado de datos estimativos: la inflación general y los datos desagregados, por sectores, donde destaca un desplome de los precios energéticos. Pero esa sencilla cifra impone una enorme presión sobre los hombros del jefe del BCE, Mario Draghi, que lleva semanas alimentando el hambre del mercado por una ampliación del programa de compras de activos, la versión europea del Quantitative Easing (QE), que consiste poco más o menos en darle a la impresora de billetes para adquirir activos privados y sobre todo públicos: deuda pública, a pesar de los temores de Alemania.

Los analistas especulan mañana con un menú de opciones. Lo más probable es que el BCE rompa una de sus promesas y rebaje aún más los tipos de interés, que al igual que la inflación están en la zona 0% desde hace tiempo: cortesías de la Gran Recesión. El Eurobanco ha insinuado que rebajará el tipo de interés de la facilidad de depósito, que ya está en zona negativa, en el -0,2%: los bancos pagan por dejar su dinero en la ventanilla de Fráncfort. Si ese tipo se sitúa ahora en el 0,3%, habrá dos efectos claros: por un lado, la banca tendrá aún más incentivos por usar sus fondos en lugar de dejarlos a buen recaudo en el BCE. Por otro, Draghi se dará más margen para comprar deuda pública.

El actual QE supone comprar 60.000 millones de euros mensuales hasta 2016. Pero el BCE no puede comprar deuda con tipos de interés inferiores a la de su facilidad de depósito: con los bonos de muchos países en zona negativa, ese movimiento da más margen al Eurobanco para aplicar su política monetaria ultraexpansiva. Es muy posible, además, que el BCE aumente el importe de las compras mensuales, o que amplíe los plazos hasta que la inflación vuelva a acercarse al 2%. Pueden pasar años hasta que eso ocurra.

Las Bolsas esperaban al BCE con ligeras subidas durante la mañana. Pero los mercados medirán con lupa tanto las medidas como las palabras de Draghi tras la reunión del consejo de gobierno del BCE de mañana: el italiano se ha puesto el listón muy alto con sus últimas declaraciones, y se enfrenta a una situación inédita a lo largo de la Gran Recesión, que encara su octavo año en plena forma: la Reserva Federal estadounidense está a punto de iniciar las subidas de tipos de interés e irá cerrando progresivamente sus medidas extraordinarias, mientras que el BCE, que ha llegado sistemáticamente tarde, se ve obligado a ampliar su arsenal ante la caída de la inflación y con la economía dando tumbos, sin una recuperación digna aún de ese nombre. A la vez, se avecina tormenta en algunos emergentes: China muestra signos preocupantes, y Brasil se ha estampado contra las rocas de la recesión, con una caída del 4,5% del PIB en el último trimestre. Vienen curvas. Y vienen por varios lados.

Sobre la firma