Bimbo ultima la compra de Panrico para liderar el negocio de la bollería

El preacuerdo con el fondo Oaktree, sujeto al resultado de una auditoría interna

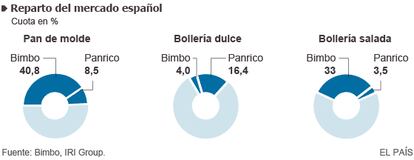

El grupo mexicano Bimbo ha firmado un preacuerdo para comprar su principal rival en España, Panrico, al fondo de capital riesgo estadounidense Oaktree. La multinacional reforzará con la adquisición su liderazgo en el sector del pan de molde con una cuota de mercado cercana al 50% y dará un gran salto en el de la bollería dulce, el principal valor que le aportará la firma catalana.

La operación está supeditada al resultado de una auditoría a la que se someterá al fabricante de Donuts a partir de mañana. Según fuentes de la operación, de esta dependerá la oferta económica que acabe formulando el grupo mexicano.

Un gigante con 16 fábricas en la península

Tanto Panrico como Bimbo han visto caer sus ventas con la crisis, pero sus realidades son muy diferentes. Mientras el fabricante de Donuts fue pasando sin mucha suerte de mano en mano hasta en cuatro ocasiones durante los últimos cinco años, la multinacional mexicana no se ha despegado de su filial española desde que se la comprara a Sara Lee en 2011 por 115 millones de euros.

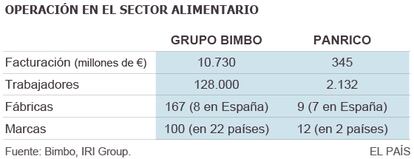

Pertenecer al líder del sector a nivel mundial —Bimbo está presente en 22 países de América, Asia y Europa— le ha sido de mucha ayuda. El director general de Bimbo, Daniel Servitje, anunció a finales de mayo que el grupo invertirá 650 millones de dólares —más de 572 millones de euros— en plantas y renovaciones, según el diario económico mexicano El Financiero.

En España, la firma acaba de inaugurar en Azuqueca de Henares (Guadalajara) la fábrica más avanzada de Europa. Ha costado 50 millones de euros y cuenta con la línea de pan de molde más rápida del mercado, que le permite producir hasta 15.000 unidades por hora. También alberga el horno de pan más grande del mundo, con más de 50 metros de largo y casi cinco de ancho.

Con la adquisición de Panrico, Bimbo sumaría un total de 16 plantas en España y tres en Portugal. Y añadiría a su más de centenar de marcas otras tan conocidas como Donuts, Donettes, Bollycao, Qé! o Dokyo.

La compra de las siete plantas españolas y las dos portuguesas deberá contar con la aprobación de la Comisión Nacional de Mercados y la Competencia (CNMC). Ese visto bueno constituye una de las condiciones a las que está sujeta la compra. Otra de ellas, según informó este sábado Expansión, es la resolución de todos los litigios laborales que tiene abiertos.

Fuentes de Panrico explicaron que la operación tardará meses en cerrarse, probablemente a finales de año. “La unión de ambos grupos permitirá crear un líder en panificación y bollería en España y Portugal, asegurando la viabilidad sostenible de Panrico”, afirmó la compañía en un comunicado dirigido a su plantilla de más de 2.000 empleados.

La multinacional mexicana lidera las ventas de pan de molde en España con una cuota de mercado del 40,8% en volumen. Con la integración de Panrico, esta se elevaría al 49,3%. La firma catalana, en cambio, es el principal fabricante de bollería industrial dulce, con una cuota del 16,4%, muy por encima del 4% de Bimbo.

La aventura de Oaktree en el sector del pan y la bollería español parece acercarse a su fin dos años después de que tomara las riendas de Panrico. La empresa, creada en 1963 por la familia Costafreda, se mantuvo en las manos de sus fundadores durante más de 40 años, hasta que el fondo de inversión británico Apax Partners la compró en 2005 por 900 millones de euros.

Apax tomó decisiones que debilitaron a la firma —como abandonar la línea exportadora— y que dificultaron aún más una salida airosa cuando llegó la crisis. La banca acreedora se puso al volante de Panrico tras cinco años de penurias y en 2011 lo cedió a Oaktree tras vender el 80% de las participaciones. El fondo norteamericano capitalizó sus préstamos dos años después y se hizo con el control total de la panificadora en verano de 2013.

La primera misión de Oaktree consistió en hacer que la empresa dejara atrás los números rojos, aunque ese propósito le costó uno de los mayores conflictos laborales de la industria catalana. La mecha prendió cuando la dirección decidió suspender el pago de las nóminas alegando que no había dinero en la caja y que debía cumplir primero con los proveedores si quería mantener la producción.

El fondo entregó las riendas de la compañía a Carlos Gila, experto en reestructuración de empresas. Poco después de ser nombrado consejero delegado, Gila anunció a la plantilla un plan que acabaría con 1.900 puestos de trabajo —incluyendo 600 autónomos— y que reduciría los salarios entre el 35% y el 45%.

La huelga que siguió a estos anuncios duró ocho meses en la planta de Santa Perpètua de Mogoda (Barcelona) y fue una de las más largas de la democracia. Fuentes sindicales hablan de decenas de denuncias cruzadas entre los empleados y la dirección que aún están pendientes de resolución. Como la acusación de agresión contra los trabajadores que se enfrentaron al personal de una contrata que intentó retirar producto de la fábrica o la que se interpuso contra Gila por haber dicho que temía que los huelguistas catalanes pudieran envenenar los Donuts.

El ERE acabó en 2014 con 468 despidos después de haber sido enmendado por la Audiencia Nacional, que retiró las previsiones de despidos para 2015 y 2016. Sin embargo, Panrico ha logrado este año sortear el veto con rescisiones individuales de contrato a sus empleados de logística, un área que ha externalizado en sus siete plantas españolas. El número de afectados aún no se ha determinado, ya que del “excedente de 87 contratos”, como reza el acuerdo alcanzado con UGT, se prevé recolocar a 51 en el área de producción —de menor categoría laboral— “siempre que cumplan los requisitos”.

Fuentes de Panrico aseguraron este sábado que “las cosas marchan tan bien” que la compañía prevé más contrataciones, entre ellas, unas 40 en Santa Perpètua. El grupo todavía registra pérdidas, pero la facturación de 345 millones de euros en 2014 y el recorte de gastos le permitió cerrar el ejercicio con un resultado operativo positivo de 13,03 millones.

Los representantes de los trabajadores aún no saben cómo valorar el anuncio, más allá de recordar que siempre sospecharon de que la única intención de Oaktree era adelgazar la plantilla y reducir los costes laborales para luego venderla.