La gran banca rebaja por primera vez los activos tóxicos del ladrillo

Caen con fuerza el crédito a promotores y el volumen de impagados. Todavía aumentan los pisos y solares en manos de las entidades

La burbuja inmobiliaria española fue en gran medida una burbuja de crédito. Los excesos cometidos en los años de euforia dieron paso a una severa crisis económica y financiera que provocó que España tuviera que pedir el rescate a sus socios europeos para sanear a buena parte de las cajas de ahorros. La gran banca no fue ajena a esos excesos, pero su mayor diversificación, su capacidad para captar capital privado y una gestión más profesional aminoraron los daños. Con todo, incluso las entidades sanas han necesitado una lenta y costosa una purga que aún continúa. En ese proceso, los bancos cotizados lograron en 2014 reducir por primera vez el volumen global de activos problemáticos del ladrillo, según los datos que han incluido en sus informes anuales, recién publicados.

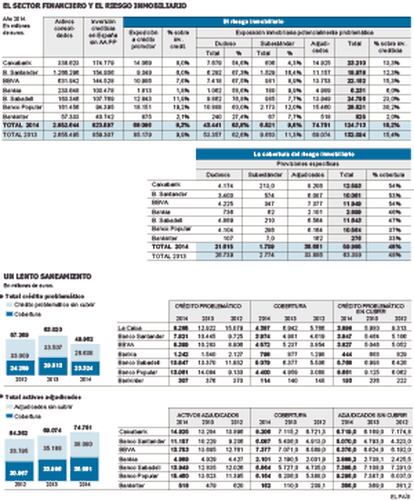

Los siete bancos que forman parte del índice Ibex 35 (Santander, BBVA, Caixabank, Bankia, Sabadell, Popular y Bankinter) cerraron el pasado ejercicio con un total de 125.000 millones entre créditos morosos y subestándar a promotores más pisos, solares y otros activos inmobiliarios que se han quedado por impago. Eso son 7.000 millones menos que un año antes. Se trata de las cifras brutas. Si se considera el volumen de provisiones, el riesgo tóxico aún no cubierto ha bajado a algo menos de 65.000 millones, con una reducción de unos 4.000 millones en un año.

Con todo, la reducción de los activos tóxicos responde exclusivamente al crédito, mientras que los activos inmobiliarios en manos de los bancos (pisos, promociones, suelo y participaciones en inmobiliarias) siguen aumentando a pesar de que las entidades también han pisado el acelerador de las ventas. Los bancos aún embargan, ejecutan o reciben mediante dación en pago más inmuebles de los que logran vender.

Buena parte del crédito de la burbuja va completando así su ciclo. Cada vez hay menos exposición total al crédito promotor, que en esas siete entidades se reduce de 85.179 a 68.086 millones en un año. Además, se va reduciendo cada vez más el crédito promotor considerado normal, al corriente de pago. Ya solo quedan 18.000 millones considerados sanos, una cuarta parte del total. Buena parte del crédito ha ido pasando de sano a subestándar y a moroso. Y de ahí, a crédito fallido (se da de baja del balance y se cubren al 100% las pérdidas por impago) o a transformarse (vía ejecución o dación en pago) en inmuebles adjudicados. En 2013 solo caía el crédito sano, mientras que aumentaban los dudosos y adjudicados, es decir, aún crecían los activos tóxicos. En 2014, caen los créditos morosos con tal fuerza que, aunque aumentan los inmuebles, desciende por primera vez el volumen global de los activos del ladrillo "potencialmente problemáticos", como los definió el Banco de España. Hasta ahora, la única reducción de activos tóxicos (o más bien traslado) se había producido al traspasarse el riesgo promotor a la Sareb, el banco malo, en las entidades nacionalizadas.

La cifra de activos problemáticos ha caído en unos 7.000 millones en un año

Entre los inmuebles, el mayor incremento es el que corresponde al suelo, el activo al que es más difícil dar salida. Los bancos tienen provisionado cerca de un 60% del importe original, pero algunos han perdido incluso más valor y las entidades aún se resisten a vender con pérdidas. Apenas hay demanda, las transacciones son relativamente escasas y todavía se siguen embargando terrenos a promotoras incapaces de pagar sus créditos. Así, el volumen de suelo en manos de los siete bancos del Ibex 35 ha alcanzado a cierre de 2014 un importe récord de 28.127 millones de euros brutos, 2.500 millones más que a cierre de 2013. Ante la dificultad de encontrar promotores que se hagan con esos terrenos para construir, la banca está empezando a emplear fórmulas en que comparte el riesgo con ellos a cambio de aportar los terrenos.

También están aumentando los pisos procedentes de hipotecas impagadas de particulares. Han aumentado en unos 1.000 millones el pasado año, hasta 14.161 millones. En este caso se debe en buena medida al retardo en las ejecuciones hipotecarias. Procedimientos de embargo de la vivienda que se iniciaron en lo peor de la crisis están concluyendo ahora, pese a que los niveles de entrada en mora de las hipotecas parecen haber tocado techo.

El panorama también es muy diferente entre entidades. El lugar de honor lo ocupa Bankinter, la única entidad de las siete que esquivó la tentación de la burbuja inmobiliaria. Su exposición al sector fue bajísima, y apenas tiene créditos morosos o inmuebles adjudicados. La siguiente es Bankia, aunque en este caso la limpieza de su balance tiene menos mérito: se debe a que con el rescate transfirió el grueso de sus activos tóxicos a la Sareb y aceleró las provisiones de los que quedaban en su balance.

El importe del suelo en manos de los bancos crece a niveles récord

Entre las grandes entidades, la que más ha limpiado su riesgo inmobiliario es el Santander. Sus activos tóxicos del ladrillo solo suponen el 15,3% de su inversión crediticia al sector privado en España y apenas un 1,5% de sus activos consolidados. Un peldaño por debajo están Caixabank y el BBVA. La entidad que preside Isidro Fainé es la que cuenta con mayores provisiones y la que dirige Francisco González cuenta con la ventaja de su diversificación internacional.

El Sabadell es un caso especial. Aparentemente tiene una alta exposición a los activos tóxicos, pero una parte significativa está cubierta por un esquema de protección de activos por la compra de la CAM. Al que le queda más purga es al Popular. Pese a que ha dinamizado la venta de pisos, es de las siete entidades la que tiene más activos tóxicos y con menos coberturas.

Sobre la firma