Repsol vende de golpe la mayor parte de los bonos argentinos recibidos por YPF

Coloca íntegro el título Bonar 24 y se embolsa 2.813,6 millones de dólares

Repsol hace caja con la indemnización por YPF. La petrolera española vendió este viernes a J. P. Morgan la mayor parte de los títulos de deuda pública argentina recibidos como indemnización por la expropiación del 51% de YPF. En concreto, se deshizo de los títulos incluidos en el Bonar 24, el bono de 3.250 millones de dólares de valor nominal emitido expresamente para pagar la indemnización. La compañía ha ingresado 2.813,6 millones de dólares, unos 2.045 millones de euros, un precio al que la operación no tiene impacto en la cuenta de resultados.

La empresa ha comunicado a la Comisión Nacional del Mercado de Valores (CNMV) que el cierre de la transacción está previsto para el próximo 13 de mayo y que queda sujeto al cumplimiento de los términos y condiciones habituales en este tipo de operaciones. Repsol tendrá restringida la venta a terceros de los restantes bonos entregados por la República Argentina durante un período de siete días, con ciertas excepciones.

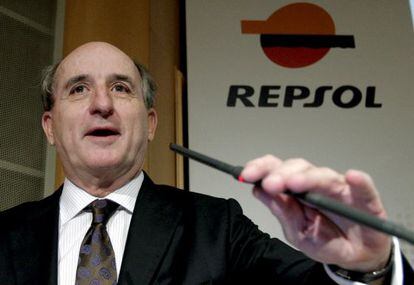

La compañía que preside Antonio Brufau logra con ello reducir drásticamente su exposición a la deuda argentina. Disipa además las dudas de quienes creían que la indemnización era más virtual que real al pagarse en bonos argentinos. Tras esta colocación, a Repsol le quedan bonos en su cartera (Bonar X, Bonar 33 y Boden 2015) por un importe nominal de unos 2.066 millones de dólares, aunque en este caso el valor de mercado es algo superior al nominal, dado que uno de los bonos tiene intereses capitalizados por 500 millones de dólares. Eso permite pensar que Repsol está en condiciones de lograr hacer efectiva una cifra cercana a los 5.000 millones de dólares pactados. La deuda ha quedado reducida a 2.184 millones con esta primera colocación.

Además, el Bonar 24 era el único bono que no cotizaba en el mercado y, por ello, el que los analistas veían con mayor desconfianza. Repsol aseguró el jueves a los analistas que no tenía prisa por vender, pero que cuanto antes vendiese mejor y cuanto mayor fuera el precio, también mejor.

La buena evolución en el mercado de los bonos ha reforzado la posición de Repsol, que además se aseguró todo tipo de cautelas para hacer efectivo el cobro en una ardua negociación con el Gobierno argentino.

Sobre la firma