Cuatro bancos suspenden las pruebas de resistencia en Estados Unidos

Citigroup es la única entidad de peso internacional entre los que no han pasado el test El organismo mantiene su estrategia a la espera de ver más movimientos en la economía

La Reserva Federal de estados Unidos ha hecho públicas, tras el cierre de Wall Street, los resultados de la última prueba de resistencia a los 19 mayores bancos estadounidense. El examen se basó en un "escenario de recesión severa" en EE UU, con un repunte de la tasa de paro del 13% (actualmente hay cerca de un 8%) y una caída adicional del 21% en el precio de la vivienda. Cuatro bancos, entre ellos Citigroup, no tendrían el capital suficiente para superar esa situación extrema. En esta ocasión las pruebas no han sido tan específicas como años anteriores y un suspenso no significa que todo falle en la entidad, sino que algunos parámetros no son satisfactorios. Además, la Fed, en todo caso, precisó en noviembre que se trataba de un escenario "remoto", que no descartó que pudiera ocurrir si las mayores economías del planeta sufrían una contracción significativa.

Los que superaron las pruebas, cuentan con la autorización de la Fed para elevar dividendos y ejecutar la recompra de acciones porque considera que cuentan con el colchón de liquidez. Algo que, antes de hacerse públicas las pruebas, ya hizo JP Morgan Chase, que a su vez subió el dividendo. La entidad subió en Bolsa un 7%, mientras que Citigroup cayó cerca de un 4%, castigada por los resultados de las pruebas.

Para mejorar su resultado, precisamente, Citigroup va a enviar un nuevo plan de capitalización a la Fed con cambios en su programa de retribución al accionista. Con estas modificaciones, confía en recupera la décima que le separa del ratio mínimo del 5% exigido en el escenario más adverso.

La Fed explicó ayer además, horas antes de publicar los test de estrés, su estrategia. De momento ha decidido optar por dejar las cosas como están a la espera de que se aclare algo más la tendencia. Por eso la intención es dejar los tipos excepcionalmente bajos hasta final de 2014.

La economía parece estar recuperándose gradualmente, a partir de los últimos datos. En este contexto, el comunicado final tras la reunión del banco central califica el ritmo de expansión actual de “moderado” y anticipa que la tasa de crecimiento siga así durante los próximos trimestres. También habla de “mejoras en las condiciones del mercado laboral”. Pero no es suficiente.

La evolución del empleo será determinante para la Fed. El paro se mantuvo en febrero en el 8,3%, a pesar de crearse 227.000 empleos. La tasa de desocupación bajó durante los últimos meses más rápido de lo que esperaba la Fed, pero en parte se debió a que cayó la participación laboral. Si la gente se moviliza para buscar trabajo y no se acelera más la contratación, el paro subirá.

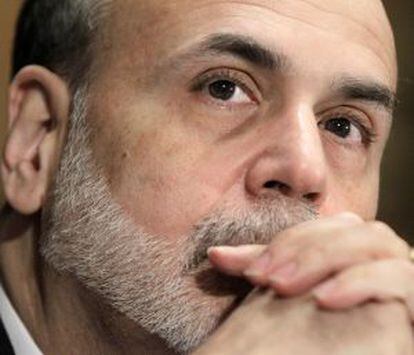

Hay 2,6 millones de personas que siguen apartados del mercado laboral. El total de parados asciende a 12,8 millones, de los que 5,4 llevan más de seis meses sin trabajo. Este último dato también preocupa mucho a Bernanke, junto a una tasa de paro que entre los jóvenes roza al 23,8%. A lo que se le suma el estancamiento de los salarios y el empleo parcial.

La inflación, otra de las claves

La evolución de la inflación también será clave a la hora de anticipar un cambio de estrategia en la Fed y ahí se concentra el gran punto de confrontación interna. El banco central habla en todo caso de estabilidad de precios a largo plazo y considera que el impacto del alza del petróleo será “temporal”. Aún así, señala que seguirá vigilante la evolución de este indicador.

Junto a la alta tasa de desempleo, el alza del petróleo y la debilidad del crecimiento, los otros puntos de vulnerabilidad están en un sector inmobiliario que sigue deprimido y las tensiones en los mercados financieros. Factores que según la Fed justifican que se siga adelante con esta estrategia, para apoyar así un recuperación más robusta en un contexto de estabilidad de precios.

La atención se centra, por tanto, en la reunión de abril, donde podría dar una indicación más clara de lo que se hará con el mecanismo de compra de deuda. En paralelo, dentro y fuera de la Fed tiene lugar un debate sobre la rigidez de calendario. Bernanke ya sugirió que la fecha es una indicación, por lo que podría anticipar el alza de tipos si la economía mejora más de lo esperado.