La banca española es la décima más solvente de Europa según las pruebas

España saca la quinta nota de la eurozona tras Finlandia, Luxemburgo, Alemania y Francia BBVA y Santander, en cabeza de los bancos sistémicos del euro

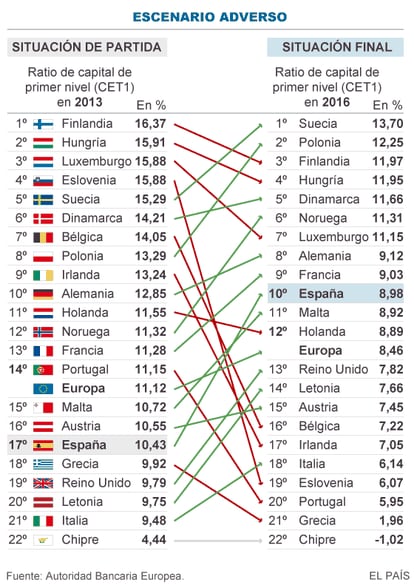

Los bancos españoles han superado el examen europeo a la banca sin necesidades adicionales de capital. El buen resultado se debe, en gran medida, a que estas entidades tienen mejor valorados sus activos y están más preparadas para resistir un empeoramiento de la economía sin que se deteriore excesivamente su solvencia. Sin embargo, parten con menos capital que sus competidores europeos. Por eso, en el cómputo global, el sector bancario español obtiene un puesto modesto en la clasificación. Es el décimo con mejor nota de los 22 países de Europa examinados, según los datos agregados por países publicados por la Autoridad Bancaria Europea (la EBA, por sus siglas en inglés).

La comparación con países de fuera del euro no es homogénea por algunas diferencias metodológicas, pero la distancia es tal que el puesto previsiblemente no variaría en igualdad de condiciones. Si se limita la comparación a los países de la zona euro, España asciende hasta la quinta plaza, tomando como referencia para todos los países el escenario adverso de recaída en la crisis.

La situación de España es peor en el escenario base, el más previsible. En ese supuesto, la banca española es la 15ª por solvencia de los 22 países europeos analizados y la 10ª de la zona euro, lejos de las primeras plazas.

Sin embargo, las dos grandes entidades españolas, el Santander y el BBVA, son los líderes si se les compara con los bancos sistémicos de la zona euro, con una ligera ventaja sobre el francés Crédit Agricole, el alemán Deutsche Bank y el holandés ING. Las entidades sistémicas son las que el Consejo de Estabilidad Financiera, dependiente del G-20, considera que podrían arrastrar a la economía de su país si quebraran. A estas entidades siempre se les exige más capital. Hay nueve con esa etiqueta dentro de la zona euro y las dos españolas son las que superan con mejor nota las pruebas.

La modesta posición que ocupa el conjunto de la banca española en las clasificaciones europeas tiene, en parte, su origen en el modelo de supervisión diseñado por el Banco de España. Al contrario que en otros países, el supervisor del Palacio de Cibeles apostó por potenciar las provisiones para cubrir la morosidad, mientras que otros responsables bancarios se inclinaron por fortalecer a las entidades con más capital. El sistema español ofrecía la ventaja de que los bancos eran más rentables sobre recursos propios, aunque tuvieran que castigar su cuenta de resultados cuando llegaban los problemas de morosidad.

Ahora cambiarán las tornas con la llegada del BCE. En abril pasado, en unas jornadas celebradas en Madrid, el subgobernador advirtió: “El sistema bancario del futuro estará más capitalizado, pero será más pequeño y menos rentable. Esta situación afectará a los modelos de negocio y a su forma de competir”, dijo. Restoy cree que estos cambios llegarán con la unión bancaria.

Y añadió: “El nuevo supervisor elevará las exigencias de capital para que los bancos puedan absorber sus pérdidas”. En su opinión, la estrategia supervisora de elevar el capital pretende que “sean los accionistas los que aguanten el coste de las crisis bancarias”.

El problema de este planteamiento es que la banca elevará el capital y perderá rentabilidad, más en un momento como este en el que los resultados no crecen porque la actividad económica es baja. Sin embargo, Restoy cree que los inversores pedirán menos rentabilidad a los bancos “porque serán más seguros que antes”.

Ayer regresó con este discurso cuando pidió a las entidades “que no desaprovechen ninguna oportunidad para elevar sus recursos propios, reteniendo beneficios o con emisiones en los mercados”. Y explicó que no será una tarea fácil porque deberán captar capital “en un entorno macroeconómico complejo en Europa donde las condiciones económicas muestran todavía una cierta vulnerabilidad y los tipos permanecen en niveles muy reducidos, lo que ralentiza la mejora de la calidad de los activos crediticios, el aumento del negocio de activo y la recuperación de los márgenes de intereses”.

Restoy valoró positivamente el resultado de las pruebas, sobre todo en lo que se refiere al examen de calidad de los activos, algo que enorgullece al supervisor. Pero advirtió de que “sería un error caer en la complacencia e interpretar los resultados como la prueba definitiva de la incondicional y generalizada salud de nuestros bancos. Los desafíos no son pocos”.