Hay vida aunque se agote la ‘hucha de las pensiones’

El final del Fondo de Reserva no significa la quiebra del sistema en tanto que se pueda financiar en los mercados

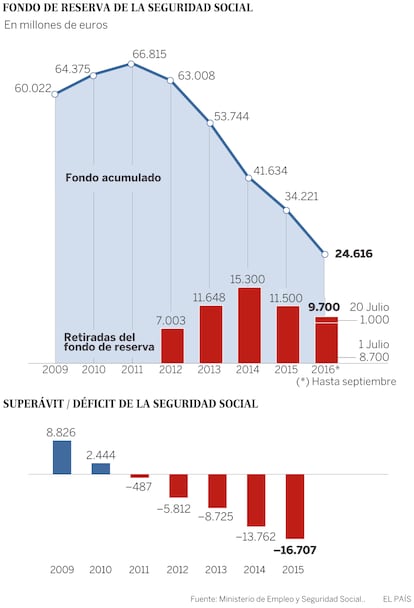

Las alarmas han sonado. Según todas las previsiones, queda poco más de un año para que se acabe el Fondo de Reserva de la Seguridad Social, la llamada hucha de las pensiones que llegó a alcanzar los 66.814 millones de euros al cierre de 2011. Dos veces al año, los ingresos por cotizaciones no son suficientes para afrontar el esfuerzo de tener que desembolsar una paga extra de pensiones además de la nómina mensual. De modo que el Gobierno tiene que acudir a la hucha y tomar ese dinero para abonarla. En la actualidad, restan 24.616 millones. A razón de unos 9.000 millones cada vez que hay una paga extra, el Fondo de Reserva se habrá agotado a finales de 2017. Eso sí, siempre que el Congreso siga permitiendo las disposiciones adicionales del Fondo.

¿Debería ser esto un motivo de pánico? ¿Peligra acaso el pago de las prestaciones? La respuesta es no. Si se agota la hucha, eso no significa que se acabe el dinero para pagar las pensiones. Y, desde luego, no implica la quiebra del sistema, aunque sí que exista un problema para afrontar el déficit a largo plazo.

De entrada, no hay peligro de quiebra inminente porque la Seguridad Social recauda unos 8.400 millones de euros al mes solo en cotizaciones, aproximadamente lo que cuesta la nómina mensual. Ahora tan sólo sufre problemas de liquidez cuando llegan las pagas extra. Y eso solo ocurre en junio y diciembre. Así que a corto y medio plazo esas dos mensualidades se pueden financiar sin demasiadas dificultades. En lugar de tomarlo del Fondo de Reserva, el Estado podría acudir a los mercados para conseguir el dinero. Por dar una idea, únicamente habría que financiar unos 18.000 millones al año, relativamente poca cosa en comparación con los 250.000 millones que hay que refinanciar cada año de la deuda española. Mientras siga la confianza en España, el Estado podrá recurrir a los inversores y no habrá problemas para sufragar las pagas extra, insisten fuentes de la Seguridad Social.

Es más, el BCE está permitiendo que el Estado se financie con un coste bajísimo. "Cosa distinta sería que se repitiesen las tensiones en los mercados. Entonces la financiación se encarecería mucho y vendría muy bien tener a mano una hucha de las pensiones para evitar ir al mercado", explica el economista José Carlos Díez.

Curiosamente, en la UE pocos países han recurrido a estructuras similares de reservas: Alemania y Francia tienen unos fondos dotados con 30.000 millones cada uno. Pero en proporción esas cantidades son más pequeñas que las que guarda el Fondo español. Sólo Suecia y Noruega acumulan cifras superiores, destacan fuentes de la Seguridad Social.

Se suele pensar que las cantidades del Fondo de Reserva son un dinero que se metió en una hucha y que se puede recuperar como si fuesen los ahorros de un pensionista. Pero en realidad dista de funcionar así: el dinero del Fondo se lo quedó el Estado como un activo financiero en propiedad que redujo su deuda. Cuando el Estado retira dinero del Fondo para sufragar la paga extra simplemente pierde una parte de ese activo y, por lo tanto, sube la deuda neta del Estado, exactamente igual que cuando acude al mercado a financiarse. De hecho, el dinero incluso está ya invertido en deuda española. A efectos de las cuentas que se presentan en Bruselas, da igual que se acabe el Fondo: para el Estado es casi lo mismo endeudarse que tomarlo de ahí. "Se trata de un ingenio contable con garantía del Estado. Y la evolución demográfica convertirá el problema en algo insoluble a menos que se hagan reformas", comenta Lorenzo Bernaldo de Quirós, presidente de la consultora Freemarket.

Aunque se pueda financiar el desfase a corto plazo, el problema de largo recorrido estriba en el déficit, esto es: la diferencia que existe entre los ingresos por cotizaciones y los gastos en prestaciones, el cual se suma todos los años a la deuda. Este ya se encuentra contabilizado en el 5% de déficit que presenta el conjunto de las Administraciones y que hay que recortar para sanear las cuentas y cumplir con los compromisos adquiridos con Bruselas. Al cierre de 2016, el agujero de las pensiones probablemente repunte un poco y acabe en el entorno de los 17.000 millones, tal y como reconoció el Gobierno en su plan presupuestario. Pero lo más probable es que el año que viene deje de aumentar. Por el lado de los gastos, el desembolso en prestaciones engorda a un ritmo del 3% anual. Por el de los ingresos, se espera que la recaudación por cotizaciones suba en 2017 prácticamente lo mismo que la nómina de prestaciones. Gracias a un ligero repunte de los salarios y el crecimiento del empleo, el déficit del sistema de pensiones podría dejar de crecer. Pero seguirá habiendo durante mucho tiempo un déficit que superará de largo los 10.000 millones y que todos los años habrá que financiar, lo que a su vez aumentará aún más una deuda que ya ronda el 100% del PIB, lejos del 60% que exige Bruselas y que se considera sostenible.

La necesidad de reformas

A pesar de que el crecimiento rebajará una parte de ese déficit, la Autoridad Fiscal Independiente (Airef) advierte de que una parte sustancial del entorno del 1% del PIB no se podrá reducir. Y eso implica que el resto de Administraciones —Estado central, Ayuntamientos y comunidades— tienen que mantener el déficit a cero o incluso lograr un cierto superávit para compensar los desfases del sistema de pensiones.

Por otra parte, conforme corra el tiempo, las reformas ya emprendidas surtirán más efecto. La de 2011 de retrasar la edad de jubilación no tendrá un impacto pleno hasta el 2027. Y la de 2013 empezará a notarse más en 2019, cuando se tenga en cuenta la esperanza de vida a la hora de calcular la pensión inicial. Lo que implica que poco a poco las pensiones irán reduciendo su cuantía inicial respecto al salario medio.

Existe la posibilidad de destinar o subir impuestos para sufragar las pensiones como plantean los partidos, aunque los expertos indican que por esa vía hay poco margen sin dañar la actividad como señala en un documento reciente Rafael Domenech, economista de BBVA y miembro del comité de expertos que pergeñó el factor de sostenibilidad en 2013. "El déficit pone de relieve la necesidad de avanzar en las reformas, porque si no estaremos abocados a una cuasicongelación permanente de las prestaciones", añade José Ignacio Conde-Ruiz, miembro del comité de 2013 y autor de ¿Qué pasará con mi pensión?

Sobre la firma