Olvídese de Suiza: Estados Unidos es el paraíso fiscal favorito de las grandes fortunas

El número de cuentas bancarias que se trasladan desde el país helvético se multiplica tras la decisión de no sumarse a los estándares de la OCDE

El pasado mes de septiembre, en una oficina de un bufete de abogados con vistas a la Bahía de San Francisco, el director general de Rothschild, Andrew Penney, daba una charla sobre las alternativas de los más ricos para evitar pagar impuestos. Su mensaje era claro: hoy por hoy, la mejor opción es mover su fortuna a Estados Unidos, libre de cargas fiscales y a hurtadillas de los Gobiernos. Algunos se refieren ya al país norteamericano como “la nueva Suiza”.

Tras años arremetiendo contra otros países por ayudar a los estadounidenses más acaudalados a esconder su dinero, EE UU está emergiendo como un paraíso fiscal de primer orden para los extranjeros adinerados. Gracias a su resistencia a las nuevas normativas internacionales de divulgación de información, EE UU ha pasado a ser centro de interés de las grandes fortunas para depositar su dinero. Todo el mundo, desde los abogados londinenses hasta los trust suizos han visto la oportunidad y se han ofrecido a ayudar a los más ricos a trasladar sus cuentas corrientes desde las Bahamas o las Islas Vírgenes Británicas a Estados como Nevada, Wyoming o Dakota del Sur.

"Qué irónico y qué perverso es que EE UU, siempre tan mojigato en su condena a la actuación de los bancos suizos, se haya convertido en un referente del secreto bancario", escribía en una reciente publicación jurídica Peter A. Cotorceanu, del bufete de abogados suizo Anaford. "¿Escuchas ese gigantesco sonido de succión? Es el dinero que fluye hacia EE UU", añadía gráficamente.

La centenaria institución financiera europea Rothschild acaba de abrir oficina en Reno (Nevada), a solo unos bloques de distancia de los míticos casinos Harrah y Eldorado. Ahora se dedica a sacar las fortunas de sus clientes extranjeros de países como las Islas Bermudas, donde están sujetas a la nueva normativa de divulgación de información, e introducirlas en sus trust de Nevada donde están exentas.

La firma dice que su desembarco en Reno responde al interés de las familias de todo el mundo por la estabilidad de EE UU y a que sus clientes deben demostrar que cumplen con la normativa fiscal de sus países de origen. Su fideicomiso, añade una portavoz de Rothschild, “no se ha puesto en marcha con la intención de explotar el hecho de que EE UU no haya refrendado los nuevos estándares internacionales”.

De Suiza a Estados Unidos

Pero Rothschild no está sola. Otros también están dando el salto: la suiza Cisa Trust, con sede en Ginebra y especializada en el asesoramiento a los latinoamericanos más acaudalados, ya ha pedido permiso para abrir una filial en Pierre (Dakota del Sur), una decisión que responde, según su presidente John J. Ryan Jr., a las “necesidades” de sus clientes extranjeros.

Uno de los principales proveedores de servicios en paraísos fiscales, Trident Trust, movió en diciembre docenas de cuentas de Suiza y las Islas Caimán, entre otros, a Sioux Falls (Dakota del Sur). “Cerramos en las Caimán en diciembre”, confirma Alice Rokahr, presidenta de Trident en Dakota del Sur, uno de los Estados que promueven la confidencialidad y la baja fiscalidad. “Me sorprendió cuántos de los que vinieron aquí eran clientes de bancos suizos que querían sacar su dinero de aquel país”.

Todo el mundo, desde los abogados londinenses hasta los trust suizos se han ofrecido a ayudar a trasladar cuentas corrientes a EE UU

Rokahr y otros asesores sostienen que mantener cierto secretismo en torno a la identidad de sus clientes es legítimo: la confidencialidad sobre depósitos bancarios —en EE UU, Suiza u otros países— les protege frente a secuestros o extorsiones. Las personas con mucho dinero, añade, se sienten más seguras en depositar sus fondos en EE UU que en otros países. Rokahr asegura que "jamás" escuchó "a nadie decir ‘voy a evadir los impuestos’". "Son personas que legítimamente se preocupan por su seguridad".

Nadie piensa que los paraísos fiscales puedan desaparecer de un día para otro. Los bancos suizos siguen salvaguardando unos 1,9 billones de dólares (1,74 billones de euros) de clientes extranjeros, según los cálculos de Gabriel Zucman, profesor de economía en la Universidad de Berkeley, en California. Tampoco queda claro hasta qué punto los casi 100 países que han firmado los acuerdos sobre el intercambio de información de cuentas financieras de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) respetan sus obligaciones.

Lo cierto es que no hay nada ilegal en atraer clientes extranjeros para que depositen su dinero en EE UU, garantizando a cambio su total confidencialidad. Pero, siempre y cuando no se esté favoreciendo intencionalmente la evasión fiscal en otros países. En este sentido, EE UU es uno de los pocos países del mundo donde los trusts promueven que se muevan fondos asegurando que las informaciones sobre los depósitos no serán divulgadas a las autoridades extranjeras.

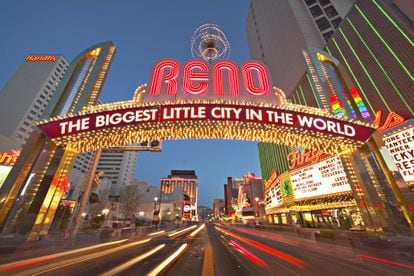

Reno, Nevada, una ciudad clave

La oficina de la entidad financiera Rothschild en Reno (Nevada) es pionera en este aspecto. La "pequeña ciudad más grande del mundo", según se autodenomina, es un lugar original para crear un centro global de fuga de capitales. Si se quisiera rodar una película sobre Las Vegas en 1971, se tendría que rodar en Reno, con sus hoteles y casinos abiertos 24 horas y su arsenal de armas de fuego. Las luces de neón de color rosa de los casinos aún lucen, aunque estén prácticamente vacíos, dado que los viajeros ya prefieren ir a Las Vegas, meca de los casinos en la actualidad, que está a poco más de una hora de vuelo.

Las oficinas de Rothschild Trust North America no son fáciles de encontrar. Están en el 12º piso del edificio en el que se hallaba la vieja sede de Porsche en EE UU, a pocas cuadras de los casinos (como curiosidad, la oficina del fiscal está en el sexto piso del mismo bloque). En la entrada del edificio, sin embargo, no hay ningún distintivo de Rothschild: los clientes tienen que ir dos plantas más abajo, en las oficinas de McDonald Carano Wilson, un bufete de abogados con muchos contactos en la política. Varios exfuncionarios de alto rango de Nevada, el dueño de uno de los casinos más grandes de la ciudad y varios lobistas trabajan allí. Uno de ellos, Robert Armstrong, es directivo de Rothschild Trust North America y uno de los mejores trusts del Estado.

Las personas con mucho dinero se sienten más seguras en depositar sus fondos en EE UU que en otros países

Esta fiduciaria se fundó en 2013 para atender a las familias de extranjeros, particularmente a las que tienen parientes en EE UU, según informa Rothschild. "No ofrecemos servicios legales a los clientes a menos que estemos absolutamente seguros de que sus asuntos fiscales están en orden, y tanto los clientes como abogados tributarios independientes tienen que confirmarnos esta condición", asegura Rees.

Scott Cripps, un abogado experto en cuestiones fiscales que presta sus servicios a Bank of the West, la quinta entidad financiera más importante de California, filial del gigante francés BNP Paribas, es también director gerente de una empresa fiduciaria en Nevada y explica que mover el dinero desde los paraísos fiscales a Nevada es parte del nuevo negocio de Rothschild. "Una gran cantidad de personas está dispuesta a hacer lo mismo", sostiene.

Para clientes ricos extranjeros "la privacidad es muy importante, sobre todo para los que vienen de países donde la corrupción es un problema de primer orden". Una familia turca adinerada utiliza la sociedad fiduciaria de Rothschild para mover fondos de las Islas Bahamas a EE UU, añade Cripps. Otros clientes, una familia de origen asiático, ha transferido fondos desde las Bermudas a Nevada. Los clientes, explica Cripps, suelen ser familias de países extranjeros que tienen a sus hijos viviendo en Norteamérica.

El plan contra la evasión fiscal de la OCDE

Durante décadas, Suiza fue la capital mundial del secreto bancario. Pero ahora las cosas están cambiando. En 2007, el banquero Bradley Birkenfeld, del grupo UBS, denunció que su compañía ayudaba a clientes estadounidenses a evadir impuestos a través de cuentas en el extranjero. Los bancos no salieron indemnes del escándalo. Más de 80 entidades, entre ellas las suizas UBS y Credit Suisse, tuvieron que pagar cerca de 5.000 millones de dólares en multas. También estaba Rothschild Bank, que en junio llegó a un acuerdo con el Departamento de Justicia de EE UU en el que admitía haber ayudado a sus clientes a esconder capitales en el exterior y acordaba pagar una multa de más de 11 millones de dólares. Además, tuvo que cerrar 300 cuentas en las que estaban depositados casi 800 millones de dólares.

Para poner fin a estas prácticas, en 2010 el Gobierno estadounidense aprobó una Ley –la Fatca, por sus siglas en inglés– que obliga a las entidades financieras a notificar las cuentas de sus ciudadanos depositadas en el extranjero y que fija fuertes multas en caso de incumplimiento. En esta misma línea, la OCDE elaboró unas normas incluso más severas para descubrir a los evasores fiscales. Desde 2014, 97 países miembros de este organismo —con las únicas excepciones de tres pequeños países (Bahréin, Nauru, Vanuatu) y uno gigante (Estados Unidos)— acordaron aumentar medidas de control y transparencia para las cuentas bancarias depositadas en el exterior.

"Tengo un gran respeto por Barack Obama, porque sin él jamás habríamos conseguido estándares para los informes bancarios", explica Sven Giegold, diputado de los verdes alemanes en el Parlamento Europeo, quien, sin embargo, añade: "Ahora es el momento de que EE UU entregue a Europa lo que los europeos están dispuestos a entregarle". El Departamento del Tesoro de EE UU ni siquiera pidió disculpas por no sumarse al marco de estándares elaborado por la OCDE. "Estados Unidos ha luchado contra la evasión fiscal internacional actuando directamente en las cuentas depositadas en el exterior", afirmó el portavoz del Tesoro estadounidense Ryan Daniels, puntualizando que la iniciativa de la OCDE "está fundamentada" directamente en la Fatca.

La situación actual representa, sin duda, una buena oportunidad de negocio para los operadores financieros. En el borrador de su discurso en San Francisco, Penney escribió que Estados Unidos es "el mayor paraíso fiscal del mundo". Este país, agregó, carece de "los recursos para hacer cumplir las leyes tributarias extranjeras y no tiene muchas ganas de hacerlo".

En 2010, el Gobierno aprobó una Ley que obliga a las entidades financieras a notificar las cuentas de ciudadanos depositadas en el extranjero

Mientras, las compañías no están perdiendo tiempo para aprovecharse de la situación. Bolton Global Capital, una entidad con sede en Boston (Massachusetts EE UU), hizo circular un email con un ejemplo. Un mexicano adinerado abre una cuenta en Estados Unidos, a través de una entidad con sede en las Islas Vírgenes. En este caso se deberá enviar a las autoridades estadounidenses solo el nombre de la empresa del mexicano, mientras que el nombre del cliente se deberá comunicar únicamente a las autoridades mexicanas.

La decisión de EE UU de no sumarse a los estándares de la OCDE "representa un importante factor de crecimiento de nuestro negocio", escribió el director ejecutivo de Bolton Global Capital, Ray Grenier, en otro correo electrónico dirigido a los banqueros. La compañía está constatando cómo crece cada vez más el número de cuentas bancarias que se trasladan desde Suiza: la normativa de la OCDE fue "el inicio del éxodo", resumió durante una entrevista.

Blanqueo de dinero

El Departamento del Tesoro de EE UU está planteando estándares de control para las cuentas de extranjeros depositadas en el país similares a los de la OCDE. Estas propuestas, sin embargo, ya fracasaron en pasado por la oposición de un Congreso controlado por los republicanos y los lobbies (grupos de presión) del sector financiero. La cuestión, en definitiva, no solo tiene que ver con la evasión fiscal que ciudadanos extranjeros realizan en sus países de origen, sino también con la entrada de capitales en provienen de actividades ilícitas y que constituyen un intento de lavado de dinero.

Según los datos de la ONU, cada año entran en EE UU al menos 1,6 billones de dólares con esta finalidad. "Ofrecer a los clientes privacidad no es ilegal en Estados Unidos, pero si las entidades financieras saben que sus clientes está infringiendo las leyes de sus países de origen, entonces deben actuar", señala Scott Michel, abogado experto en derecho tributario de la firma Caplin & Drysdale, en Washington.

Rothschild cree que las medidas que se toman para asegurarse que las cuentas de los clientes estén debidamente declaradas son "particularmente exigentes". El banco "se adhiere a las normas, los impuestos y los vínculos legales de cada contexto donde opera", asegura una portavoz de la entidad.

Penney, un abogado que trabaja desde hace tiempo para Rotschild llevando a cabo operaciones fiduciarias en la pequeña Isla británica de Guernsey, tiene 56 años y es directivo de la compañía Rothschild Wealth Management & Trust, con sede en Londres. Maneja unos 23.000 millones de dólares, propiedad de unos 7.000 clientes afiliados a oficinas en Milán, Zúrich y Hong Kong. Hace unos años fue elegido "trust del año" por un núcleo selecto de asesores financieros británicos.

En un borrador de su charla en la conferencia de septiembre en San Francisco, titulada "Utilizar el marco fiduciario de Estados Unidos en una óptica de planificación internacional: diez hazañas asombrosas para impresionar a clientes y asociados”, Penney especificó cómo evitar legalmente que un cliente tuviera que pagar impuestos en Estados Unidos y tener que divulgar sus datos a su país de origen.

Penney mencionó el ejemplo de un inversor chino, un tal Wang, residente en Hong Kong y originario del gigante asiático, preocupado por que las autoridades chinas pudieran llegar a conocer su fortuna. Colocando sus fondos en una sociedad de responsabilidad limitada en Nevada, a su vez de propiedad de un fiduciario de Nevada, el efecto es evitar pagar impuestos en Estados Unidos, consideró Penny. No habría formulario al que no se pudiera contestar con: "Ninguna información significativa para el intercambio de informaciones, según los acuerdos entre Hong Kong y Estados Unidos", concluía Penney.

Rothshchild considera que el texto del discurso fue revisado antes de que Penney pudiera pronunciarlo y que en la versión final de la ponencia habían desaparecido los pasajes controvertidos. Por ejemplo, que Estados Unidos es el "mayor país fiscal del mundo"; que su actitud para hacer cumplir las leyes tributarias de otros países es laxa, y que tiene una concepción de “privacidad” doble.

"La ponencia se preparó en respuesta a una petición de los organizadores que querían argumentos controvertidos para animar el debate entre expertos y profesionales", argumentó Rees. "Por eso, cuando se revisó la ponencia, las partes controvertidas fueron eliminadas al considerarse que no representaban a Rothschild ni a la misma opinión de Penney. Por lo tanto, se borraron".