La compra de R por Euskaltel pone fin a los operadores regionales

Los fondos de inversión se han hecho con estos proyectos que nacieron con vocación pública

La compra del operador gallego R por Euskaltel por 1.155 millones de euros, y la más que previsible fusión de la entidad resultante con la asturiana Telecable, pone fin a la era de los operadores regionales de cable. Estas compañías, a las que se destinaron cientos de millones de euros de dinero público a través de cajas de ahorro o en forma de subvenciones, han caído en manos de fondos de capital riesgo cuya intención es rentabilizar a corto plazo su inversión. CVC, uno de estos fondos, se convertirá en accionista de referencia de la nueva Euskaltel, disputando el control a Kutxabank.

Supercable (Andalucía), Menta (Cataluña), Able (Aragón), Retena (Navarra), Canarias Telecom (Islas Canarias), Retecal (Castilla y León), Reterioja (La Rioja), y Madritel (Madrid)... De aquella proliferación de operadores regionales que nacieron al abrigo de la liberalización de telecomunicaciones en 1999, hoy solo quedan tres: Euskaltel (País Vasco), R (Galicia) y Telecable (Asturias). Pero están a punto de convertirse en una sola compañía.

La compra de R Cable por Euskaltel y la más que previsible fusión con Telecable (cuyo principal accionista, el fondo Carlyle, ha puesto a la venta su participación del 85%) dará lugar a un único operador de cable norteño, aunque todos los analistas apuntan a que el destino de esa sociedad será a, su vez, una posterior venta a algunas de las grandes compañías nacionales como Vodafone u Orange o a un candidato extranjero.

Los fondos de capital riesgo han desplazado del accionariado de los tres operadores a las cajas de ahorro y a las empresas regionales y su intención declarada es rentabilizar su inversión y lograr las máximas plusvalías. En el caso, de Euskaltel, el diseño de la compra de R, con pago en acciones y en metálico, permitirá al fondo CVC convertirse en accionista de referencia, mientras que Kutxabank rebajará su participación del 30% al 23%, reduciendo el apellido vasco de la operadora.

Los acuerdos contemplan dos escenarios: que CVC y Abanca, los dos actuales accionistas de R (70% y 30%, respectivamente), se hagan con el 23% de la sociedad resultante (16% CVC y 7% Abanca) que se completaría con el pago de 500 millones de euros; o que se hagan entre ambos con el 17%, en cuyo caso, el desembolso sería de en torno a los 600 millones.

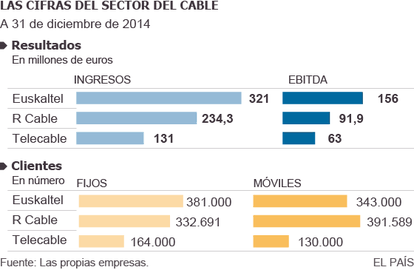

R Cable se ha valorado en 1.155 millones de euros (850 millones descontando la deuda), mientras que Euskaltel se valora en 1.800 millones, incluyendo una deuda de 500 millones. La valoración de R es de 10,9 veces el Ebitda, en la línea de las últimas operaciones como la compra de Jazztel por Orange o de Ono por Vodafone.

R Cable se ha valorado en 1.155 millones de euros (850 millones descontando la deuda), mientras que Euskaltel se valora en 1.800 millones, incluyendo una deuda de 500 millones. La valoración de R es de 10,9 veces el Ebitda, en la línea de las últimas operaciones como la compra de Jazztel por Orange o de Ono por Vodafone.

El acuerdo ya ha sido autorizado por los consejos de administración de ambas compañías, que se han dado un plazo de dos meses para comprobar las cuentas y formalizar la operación. En caso, de que no fructifique, R Cable sacaría su capital a Bolsa. Tanto Euskaltel como R han suspendido sus ofertas por Telecable hasta que se concrete la integración entre ambas.

Aunque las firmas se han comprometido a mantener el carácter local de las compañías, con la continuidad de las respectivas marcas y los equipos de gestión, existen bastantes redundancias, en particular, en el tema del empleo. Euskaltel tiene externalizado gran parte de su servicio de red con la empresa china ZTE. Si aplica el mismo modelo a R, se producirían despidos, según fuentes sindicales.Además, R el operador gallego tendrá que resignarse a ver como su sede social se muda desde A Coruña a Bilbao.

La entidad resultante tendrá una red de 725.000 kilómetros de cable y fibra óptica, sirviendo a más de 715.000 clientes, unos ingresos anuales de 570 millones y un Ebitda de 265 millones, según Euskaltel.

Sobre la firma