La recuperación económica llega a los hogares

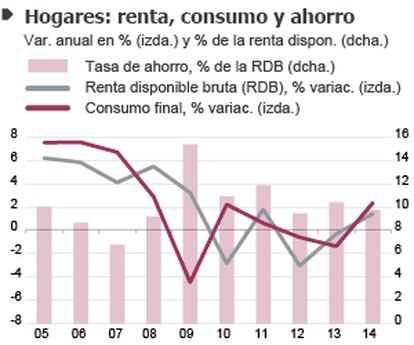

Tras varios años de retrocesos, la renta disponible bruta (RDB) de los hogares empezó a notar el pasado año la mejora de la economía y registró un aumento nominal del 1,4%, una décima más en términos reales dada la ligera caída de los precios de consumo. Los 693.116 millones de euros a que ascendió dicha renta supusieron el 64% de toda la renta nacional disponible. Tras ese aumento, la renta familiar en términos reales aún fue inferior en un 10% al máximo del año 2009, lo que quiere decir que aún falta mucho camino para que las familias den por concluida la crisis.

La recuperación de la RDB vino de la mano del aumento de las remuneraciones salariales, como no podía ser de otra forma, dado que las mismas suponen casi las dos terceras partes de ese agregado antes de impuestos. Tras cinco años seguidos de descensos, las remuneraciones crecieron un 1,4%, desdoblándose dicho aumento en un avance del empleo del 1,6% y un descenso del salario medio del 0,2%. En una situación con la tasa de paro por encima del 24% parece más razonable que el aumento de las rentas salariales se obtenga más por la creación de empleo que por el alza de los salarios de los que ya lo tienen. Las rentas no salariales crecieron algo más que las salariales, lo que fue debido al fuerte ascenso de las rentas netas de la propiedad (intereses, alquileres, dividendos…). Ello, a su vez, fue consecuencia fundamentalmente de los dividendos recibidos y de que los intereses pagados cayeron más que los recibidos. El saldo neto de las operaciones de distribución secundaria de la renta afectó negativamente, aunque de forma modesta, a la renta disponible en un contexto en el que las prestaciones y otras transferencias recibidas disminuyeron más que las cotizaciones, impuestos y otras transferencias pagadas.

¿A qué dedicaron los hogares su renta disponible? El 90,3% al consumo y el 9,7% al ahorro. En 2013 la tasa de ahorro fue superior, un 10,4% de la RDB, explicándose esta caída porque el consumo aumentó en 2014 más rápidamente que la renta [gráfico superior izquierdo]. Esto es coherente con un contexto en el que las expectativas de los hogares van mejorando (disminuye el ahorro precaución) y en el que los aumentos de la renta provienen en gran medida de la creación de empleo de bajos salarios, cuya propensión a consumir es más elevada que el resto. Con el ahorro generado, más las transferencias de capital recibidas, los hogares financiaron su inversión en capital fijo, que en su gran mayoría es inversión en viviendas. Esta aumentó por primera vez en seis años, un 2,1%, pero su nivel fue casi la mitad que el ahorro, por lo que los hogares generaron un superávit (capacidad de financiación en la jerga de la contabilidad nacional). En relación al PIB, este superávit ascendió al 3,2%, cuatro décimas menos que en 2013. Es el quinto año con superávit desde que las cuentas familiares registraron un ajuste rápido e intenso a comienzos de la crisis [gráfico superior derecho].

El PIB de marzo

En marzo, los precios de consumo aumentaron un 0,6% respecto al mes anterior. Este elevado aumento en un contexto de inflación negativa se explica casi a partes iguales por el de los precios de los carburantes (asociado al del petróleo) y por motivos estacionales. Excluyendo la energía y en términos desestacionalizados, el aumento mensual fue nulo. La variación acumulada en los doce últimos meses (lo que se conoce por inflación anual) pasó de -1,1% en febrero a -0,7% en marzo, tal como habían previsto los modelos. La inflación subyacente se mantuvo prácticamente sin variaciones, así como la de los alimentos sin elaborar, por lo que todo el cambio se debió a la energía, cuya tasa anual pasó de -10,2% a -7,4%. Las previsiones apuntan a que la inflación se mantenga en -0,7% en abril, para ir aumentando progresivamente hasta terminar en el 0,7% en diciembre, lo que daría una media anual de -0,5%. Tales previsiones están hechas bajo la hipótesis de que el precio del petróleo Brent se mantenga estable en torno a 56 dólares por barril.

Las cuentas financieras que esta semana ha publicado el Banco de España completan la contabilidad no financiera del INE y por ellas sabemos cómo utilizaron los hogares ese superávit el pasado año [gráfico inferior izquierdo]. La capacidad de financiación de la contabilidad nacional es equivalente al saldo de operaciones financieras (también llamado ahorro financiero), si bien en la práctica hay pequeñas diferencias entres ambas magnitudes que podemos despreciar. Ese ahorro financiero (32.000 millones de euros) lo destinaron los hogares en su gran mayoría a adquirir activos financieros. Disminuyeron los depósitos, pero aumentaron en mayor medida las compras de acciones y de fondos de inversión. La parte restante fue a disminuir pasivos, especialmente los préstamos, es decir, lo que a nivel internacional se entiende por deuda. El pasado año la deuda de los hogares, expresada en porcentaje de la RDB, descendió 6,7 puntos porcentuales, hasta el 108,8% [gráfico inferior derecho]. Desde el máximo de 2007, este porcentaje ha disminuido casi 25 puntos porcentuales. Aún se sitúa por encima de la media de la zona euro, pero es similar a la de EE UU y bastante inferior a la de Reino Unido.

Puede concluirse, por tanto, que la economía de los hogares también empieza a recuperarse y que el proceso de saneamiento está bastante avanzado, aunque no concluido. Ello significa que el aumento del consumo no debería ser superior al de la renta, con el fin de que la tasa de ahorro no baje.

Ángel Laborda es director de coyuntura de la Fundación de las Cajas de Ahorros (FUNCAS).