Las petroleras salen de compras

La fusión Shell-BG augura una nueva oleada de consolidación de la industria

La unión entre la anglo-holandesa Royal Dutch Shell y la británica BG, valorada en 70.000 millones de dólares, es la primera gran operación del sector desde la compra de Mobil por parte de Exxon por 80.000 millones de dólares en diciembre de 1998. Aquellos finales de los noventa fueron unos años ajetreados en la industria y cambiaron bastante el panorama empresarial del sector. Hubo grandes enlaces a escala mundial: BP-Amoco-Arco, Chevron-Texaco, Conoco-Phillips o TotalFina-Elf. La compra de YPF por parte de Repsol también fue, en una escala menor, parte de la ‘movida’.

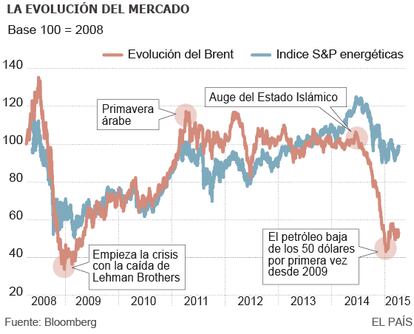

Por entonces, el barril de petróleo no superaba los 20 dólares azotado por una crisis asiática que disminuyó el ritmo del crecimiento económico mundial. Tampoco existía la influencia de la Organización de Países Exportadores de Petróleo (OPEP), cuya producción superaba la demanda y carecía de unidad para actuar de forma conjunta contra el desplome del valor del crudo —la alianza entre Venezuela y Arabia Saudí para fortalecer la OPEP empezó en 1999—. La situación era la ideal para que las grandes petroleras salieran a comprar a los rivales asfixiados por la falta de financiación y con un valor bursátil casi a precio de saldo. De hecho, la fiebre de fusiones se cortó prácticamente al mismo tiempo en que comenzó una nueva etapa al alza del valor del crudo desde poco antes de la invasión de Irak en 2003.

Esta nueva era de un barril por encima de los 100 dólares —sólo interrumpida entre 2008 y 2009, los peores años de la última crisis—, acabó abruptamente el verano pasado y, como la historia suele repetirse, dejó en situación vulnerable a muchas empresas del sector, especialmente las medianas que han invertido en la producción de crudo a través del fracking (fractura hidráulica). Pocas de estas explotaciones son rentables con un barril de crudo por debajo de los 60 dólares.

En los últimos dos días, las quinielas sobre cuáles son las empresas que acabarán siendo devoradas por un competidor se han disparado entre los analistas del sector. Decenas de informes de grupos de presión, bufetes de abogados y , sobre todo, bancos, intentan adelantarse a un nuevo periodo de fusiones y adquisiciones en la industria.

Entre las potenciales operaciones aparecen la compra de empresas bien integradas en el negocio del gas y el petróleo como Hess Corporation y Anadarko Petroleum, hasta firmas de exploración y producción independientes como Pioneer Natural Resources, Marathon Oil, Whiting Petroleum y EOG Resources, todas estadounidenses, o la británica Tullow Oil, cuyo desplome en Bolsa la ha puesto en la mira de los rivales. El grueso de las compañías blanco de compradores opera en los yacimientos de petróleo y gas de esquisto de la región de Bakken en Dakota del Norte, el lugar emblemático del auge del fracking en Estados Unidos. Algunos de los consejeros delegados de estas empresas han dejado entrever últimamente que estaban dispuestos a vender activos para reducir deuda.

Un caso claro fue el de Whiting Petroleum, el principal operador en Bakken, que ya coqueteó con varios posibles compradores el pasado marzo, en medio de varios movimientos que se produjeron en el primer trimestre en el rango medio del sector, como la compra por parte de Southwestern Energy de Chesapeake Energy, la segunda productora de gas de Estados Unidos. Había dos razones que justificaron esta operación que son aplicables a las fusiones y adquisiciones que se auguran: La primera es el creciente interés de las grandes compañías por los productores de gas, ya que la previsión de que el consumo de esta energía fósil aumente exponencialmente en los próximos 20 años frente al decrecimiento del carbón y el crudo. La segunda es que Chesapeake estaba tocada, el valor de sus acciones había retrocedido más de un 50% desde junio de 2014.

Sobre la firma