La privatización de la salud laboral atrae a gigantes del capital riesgo

Una firma del fondo CVC aspira al 30% del mercado de las sociedades de prevención

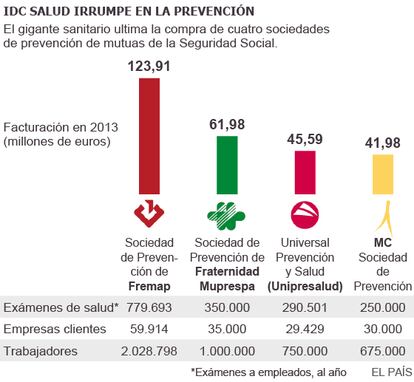

El gigante sanitario IDC Salud (hasta 2013 llamado Capio), controlado por el fondo de capital riesgo CVC, protagoniza el proceso de privatización de las sociedades de prevención de las mutuas de accidentes de trabajo, que debe terminar el próximo 31 de marzo. IDC, que en enero compró las clínicas Quirón, se ha llevado las sociedades de prevención de Fraternidad, Mutua Universal y MC Mutual. Ahora, es la favorita para quedarse la de Fremap, con lo que tendría un 30% del mercado con una inversión que fuentes del sector cifran en unos 100 millones de euros y que supera con creces lo que están ofertando sus competidores. El negocio incluye los reconocimientos médicos a 1,6 millones de trabajadores de empresas, con lo que IDC Salud formará el mayor conglomerado de sanidad privada en España.

La venta de las sociedades de prevención de las mutuas de accidentes de trabajo está siendo un proceso sigiloso con enormes implicaciones. Estas mutuas, organizaciones sin ánimo de lucro tuteladas por el Ministerio de Empleo, tienen hasta el 31 de marzo para desprenderse de sus sociedades de prevención o se verán obligados a liquidarlas. Son empresas que hacen programas de prevención de riesgos laborales o reconocimientos médicos. Empleo impuso su venta para impedir que las mutuas realicen actividades comerciales y que el dinero de las cotizaciones sociales acabara en otros fines que no fuera la cobertura de accidentes laborales.

Las compras parecían destinadas a pequeñas sociedades del sector —hay 538— de la prevención de riesgos laborales o incluso a trabajadores y directivos de las sociedades de las mutuas. Sin embargo, IDC Salud ha irrumpido poniendo mucho más dinero del que el sector esperaba. “Ofertan un 30% sobre sus competidores”, explica un directivo de la competencia que pide el anonimato.

Pugna por la firma de Fremap

La pugna por las sociedades de prevención de las mutuas se ha enturbiado con la venta de la mayor del sector, la de Fremap. Con la aquiescencia de la presidencia de la mutua, IDC Salud ha mandado a sus auditores a analizar los libros de su empresa para pujar. Sin embargo, los directivos y trabajadores preparan una oferta similar, una fórmula que funcionó en Ibermutuamur (vendida por 13 millones a su equipo directivo y empleados).

La junta directiva está dividida y hay quien, como el líder agrario Pedro Barato, se inclina por la oferta de IDC Salud con el argumento de que es la que más dinero va a dar. Barato ha recibido críticas internas porque es consejero dominical en la cotizada Deoleo en nombre de CVC, a la vez que defiende en la mutua la oferta de IDC, controlada por el mismo fondo. Barato, presidente de la comisión de Mutuas en la patronal CEOE, niega que haya conflicto ya que CVC no compraría directamente.

En 2014, la junta directiva de Fremap aceptó una oferta de solo 100.000 euros por su sociedad de prevención pese a que en libros valía 12,7 millones. Fue el Ministerio de Empleo quien paró la venta. Fuentes sindicales temen que si es IDC quien se hace con la sociedad de prevención haya pérdida de empleo porque al fusionarse con otras tres sociedades habrá puestos redundantes.

En octubre pasado, IDC Salud llegó a un acuerdo para adquirir la sociedad de prevención de Fraternidad por 28,5 millones, más 1,5 millones por una sociedad que esta tiene en Argentina. En 2012, Fraternidad realizó 350.000 reconocimientos médicos, tiene más de 1.000 empleados y factura unos 60 millones al año.

Después, adquirió la sociedad de MC Mutual por unos 22 millones, según fuentes del sector, y el 17 de marzo Mutua Universal pactó venderle la suya por otros 25 millones. El Ministerio de Empleo aún debe aprobar las ventas y las cifras no son oficiales sino de fuentes de las negociaciones. El procedimiento no es público.

IDC no comenta las cifras. “Es un sector que presenta unas perspectivas de crecimiento interesantes”, según un portavoz. No acaba ahí el conglomerado al que aspira IDC Salud, controlado por el fondo de capital riesgo CVC, fondo que en España también invierte en Cortefiel, Abertis y Deoleo, entre otras. Ahora busca quedarse el viernes con la mayor del sector, la de Fremap. Esta realiza 800.000 reconocimientos médicos a trabajadores al año. El lunes pasado, los auditores de Deloitte enviados por IDC Salud comenzaron a estudiar las cuentas de la sociedad. En febrero, en una primera estimación, KPMG valoró el grupo entre 13,6 y 15 millones, según un documento de la consultora al que tuvo acceso este diario.

Una parte clave de las compras son los datos sanitarios que manejan las sociedades de prevención, según fuentes del sector. Si cierra la compra de Fremap, controlaría cuatro sociedades de prevención de riesgos que en 2013 facturaron 273 millones. Esto supone un 30% del mercado y queda por debajo de lo que daría problemas con Competencia. “La prevención de riesgos ahora es muy poco rentable porque es un sector muy pequeño y atomizado, pero creen que con una facturación superior a 150 millones hay negocio”, explica un ejecutivo del sector que ha negociado con IDC.

Rubén Rodríguez, presidente de la patronal de la prevención Aspa, destaca que IDC se convertirá en líder del mercado de la noche a la mañana, pide que se mantenga el empleo y muestra su sorpresa por la enorme inversión: “Este es un sector con escaso margen y poco valor añadido”.