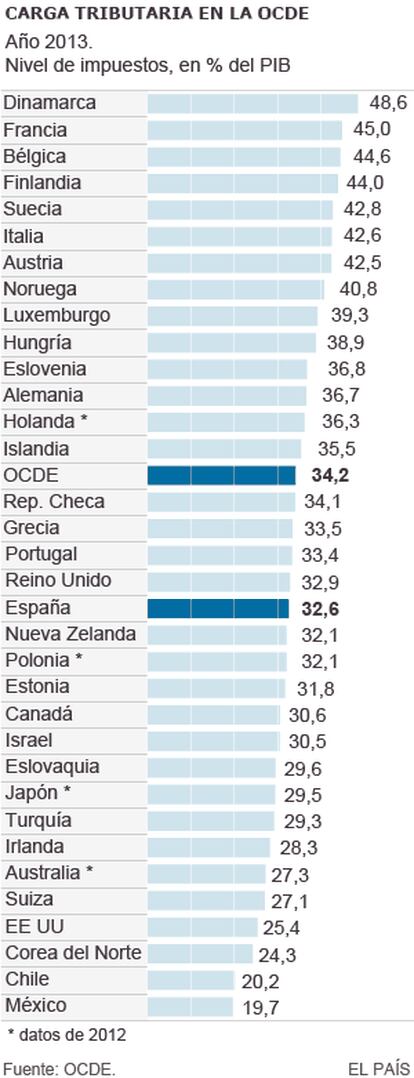

La presión fiscal subió al 32,6% el año pasado

La proporción entre la recaudación fiscal y el PIB de España está por debajo de la media de la OCDE

La presión fiscal de España —el cociente entre lo recaudado por impuestos y la riqueza del país— ascendió durante el año pasado al 32,6% del PIB, según el informe sobre ingresos difundido por la OCDE ayer por la noche. La carga tributaria española aumentó cinco décimas sobre el año anterior debido a la catarata de subidas impositivas impulsadas por el Gobierno desde 2012 y a los efectos de los primeros síntomas de la recuperación de la economía española a mediados de 2013.

España es uno de los países que más lejos está del nivel previo a la crisis

La situación española se corresponde con la tendencia mundial. La carga tributaria global escaló durante el año pasado al 34,1%, cuatro décimas más que en 2012. Esta tasa se acerca al último máximo registrado en 2007, justo antes de estallar la crisis financiera que hundió los ingresos públicos en la mayoría de los países más industrializados del mundo. La mitad del incremento de la presión fiscal registrado desde entonces se debe sobre todo a las subidas en los impuestos directos (IRPF y sociedades).

La evolución de los impuestos también cuentan la historia de un país. El informe de la OCDE, que analiza los datos tributarios en el último medio siglo, muestra cómo ha evolucionado el sistema tributario español, que tradicionalmente ha recaudado bastante menos que la media de la OCDE. En 1965 la presión fiscal era de tan solo el 14,3% frente al 24,8% de los países más desarrollados del mundo. Eran tiempos en que apenas se pagaban impuestos en España. La reforma fiscal diseñada en 1977 por Enrique Fuentes Quintana modernizó el sistema fiscal español y ayudó a que el país escalara pronto posiciones hasta situar la presión tributaria en 2007, antes de la crisis, en el 36,4%, por encima de la media de la OCDE. Pero los efectos devastadores de la Gran Recesión dejaron la carga tributaria en el 29,8% del PIB, el nivel más bajo desde principios de los ochenta.

La crisis impactó en España como en pocos sitios. Ha sido junto a Israel el país donde más cayó la carga fiscal, casi siete puntos del PIB entre 2007 y 2009. El documento divulgado por la OCDE destaca, precisamente, que España, Israel e Islandia son los países que más están tardando en recuperar el nivel de presión fiscal previo a la crisis financiera.

El informe también analiza el reparto de los diferentes impuestos por niveles de gobierno. Así en España, el Estado recauda el 22,3% de los tributos; las comunidades se quedan con el 32,2% de los ingresos; los Ayuntamientos cosechan el 9,9% y la Seguridad Social el 35,1% de las figuras tributarias que se pagan en España. Entre 1995 y 2012, los ingresos regionales se han multiplicado por siete, según el documento de la OCDE. El movimiento coincide con el traspaso de las competencias en sanidad y educación, que representan el grueso del gasto regional.

Algunos tipos reducidos en el IVA pueden ser regresivos, según la OCDE

Un vistazo a la evolución de la estructura fiscal de los países más ricos del mundo revela como la estructura impositiva ha cambiado hacía un mayor peso de los impuestos sobre el consumo en detrimento de los directos. Hasta mediados de los años noventa, el impuesto sobre la renta y sociedades representaban el 38% de la recaudación frente al 16% que suponía el IVA. A partir de este periodo el reparto se equilibra y el impuesto sobre el consumo pasa a representar el 20%. La tendencia mundial es que los impuestos sobre el consumo van tomando peso en la cesta tributaria. La OCDE ha defendido este cambio porque, a su juicio, los impuestos que gravan el consumo son menos perjudiciales para el crecimiento que los que gravan las rentas o los beneficios.

En los últimos cinco años se ha producido un fuerte aumento de los tipos del IVA. En España, por ejemplo, desde 2010 los tipos del impuesto sobre el consumo han pasado del 16% al 21% el tipo general. Respecto a la media de la OCDE, el tipo general del IVA llegó a un máximo histórico del 19,1% en enero de 2014, frente al 17,6% registrado en enero de 2009.

Sería posible reducir el tipo general del IVA si disminuyen los bienes gravados al reducido

Otro de los documentos elaborados por la organización con sede en París analiza el efecto redistributivo del IVA. Concluye que en la mayoría de los países analizados el impuesto sobre el consumo es regresivo —los ricos pagan menos que los pobres proporcionalmente porque destinan menos renta a consumir— si se mide como porcentaje de los ingresos, pero es proporcional o incluso progresivo si se mide como porcentaje de los gastos de los hogares.

La OCDE también concluye que las tasas reducidas del IVA no modifican el comportamiento de las rentas más bajas. Los tipos reducidos de los impuestos sobre el consumo "tienen el efecto progresivo deseado" en la mayoría de los casos, razona el documento que pone un ejemplo para justificarlo. "Las tasas reducidas para los alimentos proporcionan significativamente mayor apoyo a los pobres que a los ricos, medido como proporción de los gastos". Pero advierte: "A pesar de este efecto progresivo, estos tipos reducidos del IVA son una mala herramienta para ayudar a las rentas más bajas: en el mejor de los casos los hogares ricos reciben tanta beneficio agregado de un tipo reducido de IVA al igual que los hogares pobres; en el peor, los hogares ricos se benefician mucho más en términos agregados que los hogares pobres".

El documento de la OCDE insiste en que algunos países establecen tipos reducidos por cuestiones sociales o culturales. En estos casos, señala, estos tipos reducidos proporcionan tanto beneficio a las familias ricas que hace la tasa regresiva. Y pone de ejemplo: "Los tipos reducidos sobre alojamientos en hoteles y restaurantes benefician a los ricos más que a los pobres. Resultados similares, pero más limitados, se encuentran en los tipos reducidos en los libros, el cine, el teatro y conciertos".

Por eso, la institución recomienda apoyar a las familias con menos recursos a través de subvenciones directas en vez de con tipos reducidos del IVA, una tesis que va ganando adeptos en el mundo académico. Además, la OCDE sugiere que es más conveniente ensanchar las bases del IVA reduciendo los bienes que están gravados a los tipos reducidos. Apunta a que sería posible reducir el tipo máximo del IVA a cambio de ampliar la base imponible del impuesto mediante el cambio de productos gravados al tipo reducido al general.

Sobre la firma