De Beers recupera brillo

El gigante de los diamantes da un giro a su estrategia y gana peso en el mercado

Philippe Mellier es “más francés que un bloque de foie”. Con esta imagen retrata el periódico The Sunday Times al presidente del gigante minero sudafricano De Beers. Es la primera vez que el principal productor del mundo de diamantes en bruto pone su destino en manos de un ejecutivo sin lazos con el país de origen de la empresa. Su llegada a la compañía, en 2011, fue un seísmo. De piedras preciosas ni idea. Tampoco de minas. Ni de Sudáfrica. Lo suyo era el sector del transporte industrial. “Vendió trenes para Alstom, coches para Ford y camiones para Volvo”, relata The Times.

Cuando introdujo el concepto de “minería bajo demanda” —variar hasta en un 30% la producción en función del mercado—, muchos le miraron como un extraterrestre. Esa percepción creció después de trasladar la histórica sede de la compañía de Londres a Gaborone en Botsuana (el Gobierno posee el 15% de la empresa). Sin embargo, Mellier, 58 años, ha recuperado el brillo de De Beers. Incluso reactivó Forevermark, una marca de la casa reservada para las mejores piezas.

Con esta estrategia, De Beers dibuja una topografía propia de cifras y naciones. La demanda mundial de diamantes pulidos, según sus cálculos, aumentará un 4,5% este año gracias a la recuperación económica de Estados Unidos (el mayor mercado joyero del mundo) y al crecimiento de las ventas entre la pujante clase media de China (las importaciones pasaron de 10.200 millones de dólares en 2007 a 20.400 millones durante 2012) e India. La consultora Bain & Company sostiene que estos dos países asiáticos “superarán en 2020” a la tierra de las barras y estrellas como el mayor mercado para estas gemas.

¿Gemas? Mejor de Elizabeth Taylor

Detrás de su brillo, el diamante esconde preguntas difíciles. ¿Ha intentado vender uno alguna vez? Nada más salir de la joyería se deprecia un 50%. Peor que un coche. Porque el verdadero negocio pertenece a los mayoristas de estas piedras. Acorde con la consultora Rappaport, cada 1.000 dólares invertidos en una gema de cinco quilates en 2001 se convirtieron en 1.645 en 2011. “Los diamantes por encima de tres quilates siempre tienen mercado”, observa la geóloga Cristina Sapalski. Parece que donde hay que tener más cuidado es con los fondos que invierten en gemas. Diamond Circle Capital Fund se lanzó en 2008 y cerró cuatro años después. Pagó el peaje de una industria opaca.

“Sin un sistema estandarizado de precios [como lo tiene el oro], existe mucho margen para que los marchantes de diamantes se aprovechen de los inversores. No digo que todos sean deshonestos, pero cuando hay una diferencia de conocimiento entre comprador y vendedor, la parte que sabe más siempre estará en ventaja”, admite Justin Mondray, fundador de la web financiera Candid Money.

Ahora bien, para quien confíe en su propia mirada, Daniel Nyfeler, director de Gübelin Gem Lab, uno de los principales laboratorios gemológicos del mundo, aconseja: “En los diamantes importa el color, el corte, la claridad y los quilates, pero también el contexto. Un ejemplo: las joyas usadas por Elizabeth Taylor pueden ser más valiosas que gemas similares sin esa procedencia”.

Con unas peticiones que crecen, De Beers prevé aumentar un 5% anual el precio de sus diamantes y de paso llevar buenas noticias a Anglo American, quien posee el 85% de la compañía de gemas. Un dato: el beneficio operativo de la diamantífera superó el año pasado los 1.000 millones de dólares. De hecho, el 19% de las ventas totales (33.000 millones de dólares) de la matriz proceden de esas piedras de carbono. Es más, Rapaport News —la referencia de esta industria en temas de cotización— estima que el precio de estas gemas en bruto aumentó entre un 7% y un 10% desde comienzos de año. ¿Resultado? Hoy De Beers controla aproximadamente el 35% del mercado. Y en un lustro alcanzará el 40%. En quilates supone que este año producirá entre 30 y 32 millones. Necesitaríamos más de 5.500 millones de dólares para comprarlos. Es su aportación a un sector de 71.600 millones.

Sin embargo, hay que evitar que el brillo de las piedras deslumbre la realidad. De Beers y la industria afrontan problemas en las minas, en los despachos y en la calle. Los geólogos discrepan sobre cuántos diamantes quedan en la Tierra. Algunos sostienen que se agotarán dentro de 20 años si no se descubren nuevos yacimientos. Otros creen que existe carbono puro para rato. Y las noticias van en las dos direcciones. Rio Tinto cerrará en 2018 la mina australiana de Argyle —produce el 90% de todos los diamantes rosas del mundo— porque no aparecen más gemas. Mientras Angola (el cuarto mayor productor de diamantes) resucita su industria, que había sufrido una diáspora de inversores con la recesión planetaria. “Podría ser el santo grial que nos salvara de la escasez”, reflexiona Vashi Domínguez, mayorista de diamantes de origen español y fundador de Vashi.com. Por si acaso, De Beers ya ha anunciado que vuelve a Angola antes de finales de año.

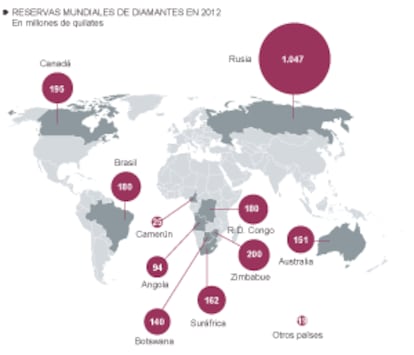

El coloso de las gemas busca recuperar en África una fuerza de la que hoy carece. Llegó a controlar el 80% del mercado, pero a finales del siglo XX se descubrieron nuevas minas en Canadá, Australia y Rusia, y de repente cambió el escenario. Con ellas aparecieron competidores como Rio Tinto y Alrosa, que controlan el 5% y el 30% del negocio, respectivamente. Para contrarrestar su pujanza, Mellier ha apretado las tuercas a la política comercial de la firma.

Desde hace décadas, De Beers vende sus piedras en 10 eventos (conocidos como sights) anuales accesibles sólo a un grupo reducido de 84 mayoristas (sightholders) que están obligados a comprar gemas de distintas categorías y a aceptar el precio que impone. Estos compradores suelen ser familias indias o judías que llevan generaciones en el negocio. Ellos tallan y pulen las piezas antes de venderlas a otros mayoristas o marchantes. Y con la sartén por el mango, la empresa sudafricana aprieta. “De Beers está tasando sus diamantes en bruto como si te dieran la mercancía sin ningún margen y sólo si eres un maestro en añadirle valor puedes obtener algo de beneficio”, se queja un mayorista en Rapaport News. Una práctica que también afecta a los talladores y artesanos. Aunque la compañía niega la mayor. “No tenemos ninguna influencia sobre los precios a los que nuestros clientes venden a otros negocios de diamantes”, aclara un responsable de De Beers.

Eso sucede en los despachos. En la calle, el sector y De Beers aún luchan contra el dramático legado de los diamantes de sangre. Aquellos que se usan para financiar conflictos. En los últimos años han aparecido en Costa de Marfil y la República Centroafricana. Desde mayo pasado este último país tiene prohibido exportar sus gemas. Pero aunque De Beers sostiene que “menos del 1% de los diamantes del mundo pueden ser considerados de conflicto”, la realidad es que todavía existen rendijas por donde se cuelan. En vez de grupos armados que persiguen derrocar Gobiernos, existen mafias locales y violaciones de los derechos civiles, como en Zimbabue. Por eso, The World Diamond Council —representa los intereses de la industria dentro del proceso de Kimberley, que busca garantizar el origen lícito de las piedras— apoya ampliar la definición e incluir a los “diamantes asociados con actos de violencia organizada que estén directamente relacionados con nuestra industria”, apunta un portavoz de la organización.

Sobre la firma