Las empresas salen de pesca

Las empresas aprovechan el crédito barato para crecer con compras y eliminar competidores

“Las operaciones de guerra requieren mil cuadrigas de cuatro caballos veloces, mil carros de cuatro caballos cubiertos de cuero y cien mil hombres con cota de malla”. La competencia empresarial se asemeja en cierto sentido a una batalla. Hay que ganar tamaño para tener opciones de victoria. Por eso, El arte de la guerra, escrito por Sun Tzu, se estudia en algunas escuelas de negocios. Es probable que los directivos de muchas empresas estén releyendo ahora los consejos sobre estrategia miliar reunidos en este milenario tratado. ¿Por qué? Porque los tambores de guerra vuelven a sonar. Así lo demuestra el importante auge de las operaciones de fusiones y adquisiciones (M&A, por sus siglas en inglés) en 2014.

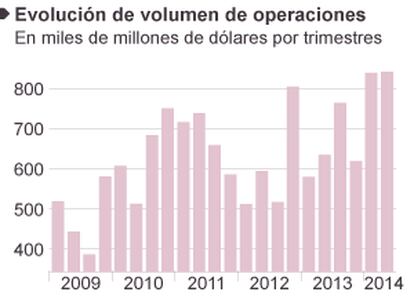

En los cuatro primeros meses del año se presentaron ofertas en todo el mundo por valor de 1,11 billones de dólares (unos 810.000 millones de euros), según datos de Thompson Reuters. Esta cifra es un 50% superior a la registrada en el mismo periodo de 2013. Si este ritmo continúa en lo que resta de año, posibilidad que los expertos consultados ven muy probable, en 2014 el volumen total por la actividad de M&A rondará los 3,5 billones de dólares. Esta suma supone volver a niveles no vistos desde 2007, es decir, a niveles previos a la crisis.

“El auge de las operaciones corporativas tiene un claro componente cíclico y es un buen termómetro del crecimiento económico mundial”, observa César Fernández, profesor del máster en Corporate Finance del Instituto de Estudios Bursátiles. “Es resultado del renovado optimismo empresarial”, corroboran desde la gestora de fondos Legg Mason, “aunque también podría sugerir que el crecimiento orgánico, es decir, el que generan los negocios tradicionales de las compañías, sigue siendo difícil de lograr y una herramienta para conseguirlo son las adquisiciones”.

La actividad de M&A es muy cíclica, pero en este momento coinciden además una serie de factores que han creado un caldo de cultivo ideal para este tipo de movimientos. Solo así se explican los tratos tan voluminosos que se están sellando. En 2014, según datos recopilados por Bloomberg, se han anunciado cerca de 15 operaciones valoradas en más de 10.000 millones de dólares. La oferta de Pfizer por AstraZeneca, retirada finalmente por falta de acuerdo, era de 124.000 millones; la absorción de Time Warner por parte de Comcast es una operación de 68.000 millones; la unión entre Lafarge y Holcim crea un grupo valorado en 40.000 millones; Facebook se hace con WhatsApp tras desembolsar 18.000 millones entre efectivo y acciones...

“El coste de capital está en niveles históricamente bajos. Existe la sensación de que los tipos de interés empezarán a subir en el futuro no muy lejano, sobre todo en EE UU, lo que hace que la decisión sobre algunas transacciones se acelere para evitar el encarecimiento de los costes financieros si se realizan en un momento posterior”, explica Olaf Díaz-Pintado, socio director general de banca de inversión de Goldman Sachs en España. “Hay que añadir otros tres factores que están fomentando la proliferación de operaciones de M&A: en primer lugar, el nivel de confianza de los consejeros delegados ha aumentado notablemente en los últimos 12 meses. En segundo lugar, las empresas se han desapalancado y muchas de ellas acumulan caja en balance. Por último, el acceso a financiación en cantidades importantes ha dejado de ser un obstáculo para plantear operaciones grandes en caja, como se ha visto en algunas transacciones en las que se han levantado en pocos días decenas de miles de millones de financiación”, añade Díaz-Pintado.

La actividad corporativa está volviendo a niveles del año 2007

En lo que va de año han aumentado de forma significativa las operaciones entre compañías de diferentes países. Los tratos cross border, como se les denomina en la jerga financiera, supusieron el 32% de todos movimientos de M&A en el primer trimestre del año, según Thompson Reuters. Entre enero y marzo se anunciaron ofertas trasnacionales valoradas en 245.000 millones de dólares, un 86% más que en el mismo periodo del año anterior. En esta batalla empresarial global llevan la voz cantante las compañías estadounidenses. En su caso, además de por todos los factores descritos anteriormente, hay un motivo adicional para salir de compras fuera de su mercado local: ahorrarse impuestos.

“En los últimos años, muchas empresas estadounidenses han acumulado en caja importantes sumas de dinero. Gran parte de ese excedente está en el exterior y los consejos de administración deben decidir si repatriarlo para repartir dividendos o recomprar acciones, con el consiguiente coste fiscal, o utilizarlo para crecer mediante adquisiciones”, explica Jorge Vasallo, de Arcano Corporate.

En algunos sectores se dan necesidades concretas de concentración. Farmacia y telecomunicaciones son algunas de las áreas más activas en M&A en lo que va de año. En el caso de las farmacéuticas, los expertos creen que el bum se debe al hecho de que estas compañías dependen de la vida media de sus fármacos estrella. En la medida en que las patentes llegan a su fin, aquellas empresas que no tienen en cartera productos con un grado avanzado de desarrollo se ven obligadas a pujar por rivales que sí los tienen. Este año, Actavis ha comprado Forest Laboratories, Bayer se ha hecho con la división de cuidado personal de Merck, mientras que Novartis ha adquirido a GlaxoSmithKline su negocio oncológico, entre otras operaciones.

Por su parte, los movimientos entre las telecos responden a la excesiva fragmentación del mercado en muchos países, a la necesidad de ganar tamaño para lograr sinergias y ahorros de costes y al interés por entrar en actividades como el cable, la fibra o los contenidos. Entre las operaciones recientes destacan la compra de DirecTV por parte de AT&T o la adquisición de Ono por Vodafone.

También es significativo el frenesí de tratos en el sector tecnológico. Esta misma semana, por ejemplo, se confirmaba la compra de Beats Electronics por Apple. Desde enero, las empresas de tecnología han realizado operaciones por valor de 102.500 millones de dólares. Esta cantidad supone un incremento interanual del 67% y es el mayor volumen de M&A en este sector en los cinco primeros meses del año desde 2000, en plena burbuja tecnológica.

Los grupos líderes se sienten fuertes y crece el número de opas hostiles

“Estamos presenciando una acumulación de operaciones que no se habían podido realizar en los últimos años”, argumentan desde el área de banca de inversión de Bank of America Merrill Lynch. “Empresas con potencial de crecimiento orgánico limitado necesitan crecer a través de las operaciones de M&A. De hecho, este aspecto es muy relevante en Europa, donde la falta de pricing power [capacidad para fijar precios] y las tendencias deflacionistas llevan a que el canal de fusiones y adquisiciones sea la única forma de crecer”, añaden los expertos del banco estadounidense.

La primera opción para cualquier gestor es cerrar la compra de un rival de forma amistosa porque las operaciones hostiles son las más difíciles de ejecutar. En este sentido destaca el repunte de las opas no pactadas en los últimos meses, circunstancia que muchos miembros del mercado dicen que es una clara señal de confianza de las empresas en sus fortalezas. El volumen de ofertas hostiles en 2014 supone el 7% del total de la actividad de M&A en el mundo y es el más alto desde 2007, según Thompson Reuters.

“Los elevados múltiplos en Bolsa llevan implícitos unos crecimientos operativos que en muchos casos son imposibles de conseguir si no se buscan compras que generen sinergias. Para bastantes compañías está siendo la primera ocasión en mucho tiempo en la que los mercados les dan la posibilidad de comprarse un competidor directo”, señala Álvaro Revuelta, managing director de banca de inversión de Citi en España.

El auge de las operaciones de compra está destapando también tics proteccionistas, especialmente en Europa. Esta misma semana, en un gesto poco habitual para uno de los emblemas del capitalismo estadounidense como es General Electric, su consejero delegado, Jeffrey Immelt, viajó hasta París para reunirse con el presidente francés, François Hollande, con el objetivo de convencerle de las bondades de la oferta de su compañía sobre el negocio de energía de Alstom. En un primer momento, al Gobierno francés no le gustó la propuesta y buscó una salida europea con Siemens de aliado. La conversación en el palacio del Elíseo y las promesas sobre empleo, inversiones e independencia energética le han devuelto a General Electric alguna esperanza de llevar a buen puerto su oferta. En el caso de la fallida oferta de Pfizer por AstraZeneca también hubo un trasfondo político, y el Gobierno británico —la empresa opada tiene su sede en Londres— también recibió presiones por ambas partes, con carta incluida del presidente de Pfizer al 10 de Downing Street.

“El proteccionismo es algo innato al concepto de soberanía. Desde un plano teórico podemos hablar de empresas europeas, pero en la práctica las compañías siguen siendo, sobre todo en sectores estratégicos, francesas, italianas o españolas. Por eso los Gobiernos suelen poner resistencia a que las joyas de la corona caigan en manos extranjeras”, apunta Tomás Dagá, socio director del despacho Osborne Clarke, especializado en fusiones y adquisiciones.

El coste fiscal de repatriar caja lleva a las empresas de EE UU a pescar en Europa

Los expertos están convencidos de que la actividad de M&A va a continuar en los próximos meses. En su opinión, se van a mantener las condiciones de liquidez, facilidad en el acceso a la financiación y necesidad de consolidación en determinados sectores que están ejerciendo como catalizadores. Además, se espera mucho más de un sospechoso habitual de este tipo de operaciones como es el capital riesgo. Es cierto que el private equity ha protagonizado movimientos este año, pero su peso sobre el volumen global de fusiones y adquisiciones sigue por debajo de su media histórica. Este tipo de fondos compra una empresa, la reestructura y la vende en un plazo de tiempo que no suele superar los ocho años. La crisis congeló muchas de estas desinversiones y ahora, con la reapertura del mercado, se ha abierto una ventana de liquidez, por lo que deberían empezar a concretarse tratos. Goldman Sachs calcula que hay inversiones del capital riesgo en el mundo por valor de medio billón de dólares que buscan comprador. Además, el private equity también debería actuar de motor del M&A desde el lado de las compras, ya que en los últimos meses han levantado fondos por un valor cercano a los 400.000 millones, aunque, como estos inversores suelen operar muy apalancados, la potencia de tiro del sector para adquisiciones alcanzaría el billón de dólares.

“En España hemos invertido incluso en los años más duros de la crisis y pensamos seguir haciéndolo en la medida en que surjan oportunidades. La economía mejora, hay menor volatilidad y eso es positivo tanto para compradores como para vendedores. Para los primeros, porque la situación les permite hacer previsiones para determinar si una adquisición será rentable o no. En cuanto a los vendedores, los precios de los activos han subido y eso anima las operaciones porque se puede obtener valoraciones que se acercan más a la que ellos esperan, dice Alex Wagenberg, socio director en España del gigante del capital riesgo mundial Carlyle.

También hay un renovado interés del capital riesgo especializado en compañías de menor tamaño no cotizadas. “En el mundo del private equity, las operaciones más rentables son aquellas que se hacen en las fases finales de una crisis”, reconoce Félix Guerrero, socio director de GED. “Se elegirán principalmente aquellas empresas con proyectos sólidos, vocación internacional y potencial de crecimiento”, añade Guerrero.

En los últimos años, los movimientos de M&A que se daban en España tenían un carácter eminentemente defensivo. Por ejemplo, la reestructuración del sistema financiero o la desinversión de activos por parte de multinacionales españolas para reducir su endeudamiento. Sin embargo, los expertos aprecian que la tendencia ha cambiado, y los directivos empiezan a estudiar oportunidades de compra para crecer.

“España es un mercado muy atractivo para los inversores y sus empresas tienen mucho interés fuera de España por el éxito de sus productos, la calidad del equipo gestor y la manera en la que han sorteado la crisis. No sería de extrañar que los movimientos corporativos protagonizados por empresas clave en otros países europeos tuvieran su reflejo en operaciones similares en España”, asegura Álvaro Revuelta, de Citi.

En este sentido, los expertos no descartan que alguna gran compañía española reciba una opa hostil. “Hay empresas que cotizan, que tienen buenos negocios y están baratas. Al mismo tiempo, fuera de España hay gestores de grandes multinacionales que están sentados sobre una montaña de dinero y deben ponerlo a funcionar”, asegura Tomás Gavá, de Osborne Clarke.

Los consejos de administración tienen muy en cuenta cómo reacciona el mercado cuando se anuncia la compra de una empresa. Tienen pánico a que los inversores reaccionen mal. En este sentido, la evolución de las acciones de las empresas compradoras el día después de lanzar el ataque sobre un rival empieza a ser alcista. Es decir, a las Bolsas les empieza a ir la marcha, y eso que la prima promedio que se está pagando en 2014 por operaciones de M&A supera el 20%, según datos de Bloomberg.

El temor a perder las joyas de la corona desempolva tics proteccionistas

Los que se frotan las manos con el repunte de los movimientos corporativos son los bancos de inversión. Las entidades que ayudan a una compañía a hacerse con un rival no solo cobran comisiones por ese cometido, sino que luego ofrecen a su cliente toda una gama de servicios para el día después de la adquisición: búsqueda de sinergias, ahorro de costes, refinanciación... En 2014, los bancos de inversión han recibido solo en comisiones por aquellas operaciones que se han cerrado con éxito 5.600 millones.

En pleno frenesí de fusiones y adquisiciones, convendrá preguntarse hasta qué punto estos movimientos agresivos crean valor a largo plazo para los accionistas. En la historia reciente hay resultados para todos los gustos. Está el desastre de las bodas entre inmobiliarias o el trampolín de crecimiento que encontró Grifols con Talecris, por poner dos ejemplos extremos. “La generación o destrucción de valor en transacciones de M&A depende de cada caso y es difícil generalizar. El éxito depende no solo de la fijación del precio adecuado de una compañía, sino también de la ejecución profesional de la compraventa y de la gestión del día después de la adquisición”, según Díaz-Pintado.

Una guerra, como una opa, no es para generales novatos y, como recuerda Sun Tzu, hay que calibrar sus consecuencias: “Cuando se convoca a un ejército de cien mil y se lo envía a una campaña distante, los gastos que sufragarán el pueblo y el tesoro del Estado sumarán las mil piezas de oro al día. Tanto en el exterior como en el interior del país se vivirá una agitación constante y afectará a la vida de miles de hogares”.

Sobre la firma