La morosidad de las hipotecas se dispara

Entre 2012 y 2013 los siete bancos del Ibex 35 elevan un 42% el saldo de créditos impagados Entre todas las entidades ya tienen 24.540 millones El paro de larga duración explica la situación

Una de las singularidades del mercado bancario español en esta crisis era la resistencia de las hipotecas de particulares ante la morosidad. Este muro también ha caído. Siete años de crisis pueden con todo, o casi todo. En España se dejaba de pagar cualquier cosa antes que el piso, pero la situación está llegando a límites desconocidos.

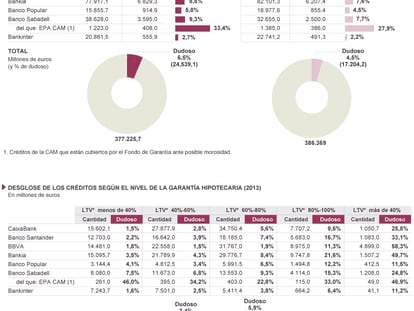

Entre 2012 y 2013, las entidades cotizadas en el Ibex 35 (Santander, BBVA, CaixaBank, Bankia, Banco Popular, Sabadell y Bankinter) han pasado de tener 17.204 millones de euros en morosos en los créditos para la compra de vivienda, con garantía hipotecaria, a 24.539 millones. Estas cifras suponen un salto del 42%, algo nunca registrado desde que estalló la crisis financiera. En 2008 la morosidad estaba en el 0,5% y aguantó en el 2,4% hasta el cierre de 2010.

La nueva norma de refinanciación de crédito ha aflorado impagos ocultos

En 2012, la tasa de morosidad en las hipotecas era del 4,5% y en diciembre pasado había subido hasta el 6,5%, un récord histórico. Los expertos consultados apuntan que si a esta cifra se les sumara las viviendas que el banco se adjudica porque ya es imposible el cobro de las cuotas, y por lo tanto salen de las listas de morosos, “la tasa subiría hasta cerca del 10%. En estas adjudicaciones puede haber alrededor de 20.000 millones de euros”, apunta el experto Íñigo Vega, de la firma británica Nau-Securities. Cualquier crecimiento de la tasa en este tipo de créditos supone grandes cantidades porque el sector tiene 610.000 millones concedidos para hipotecas.

Según el último dato del Banco de España, correspondiente al cierre de octubre, los impagos en las hipotecas a particulares de todo el sector han subido hasta el 5,36%. Sin embargo, entre las grandes entidades, que han concedido 377.225 millones para la compra de vivienda, la tasa es un punto más con datos al cierre del año pasado. En total, la morosidad bancaria para todo tipo de créditos ha llegado al 13%, también récord histórico.

Los expertos coinciden en señalar que el principal culpable de esta preocupante situación es el paro de larga duración. Según las últimas cifras oficiales, 2,13 millones de personas apuntadas en las listas del paro no percibían ningún tipo de ayuda. Además, casi 700.000 hogares carecen de cualquier tipo de ingresos. Una bomba de relojería para la estabilidad social que también ha estallado en las cuentas de los bancos. Pese a que en España se responde con todos los bienes en el caso del impago de la hipoteca, no se ha podido frenar la morosidad.

Los expertos, como Íñigo Vega, comentan que este tipo de morosos son los últimos en aflorar. “Los impagos en las empresas llegan mucho más rápido, pero los créditos hipotecarios tienen un componente social que las propias entidades tratan de ralentizar. Los propietarios también atrasan este impago, sobre todo en un país como España donde se le concede mucha importancia a la vivienda en propiedad”. Para los bancos, el tema ha sido espinoso porque la terrible situación que provocan los desahucios, ha originado fuertes movimientos sociales que han logrado leyes más proteccionistas para el cliente.

Itziar Sola, analista de Banca de Analistas Financieros Internacionales, (AFI), apunta también que la morosidad hipotecaria que se está viendo ahora procede de las refinanciaciones que la banca concedió a sus clientes en 2008 y 2009, cuando empezaron los problemas. Por desgracia, muchos de aquellos ciudadanos afectados en el inicio de la crisis, considerados como buenos clientes, no han encontrado trabajo con el paso de los años y han terminado por quedarse sin vivienda.

Irlanda, el precedente peligroso

Lo que está pasando en España, ya ha ocurrido en Irlanda, otro país con una crisis inmobiliaria similar a la española. Allí el porcentaje de morosidad en hipotecas para la vivienda principal ha llegado al 18,4%, tres veces más que en España, según los datos a septiembre de 2013. La diferencia entre Irlanda y España es que allí comenzó antes la crisis, y con más dureza, y por eso ahora está bajando ligeramente el número de impagados.

¿Y qué pasará en el futuro en España? Según Itziar Sola, en diciembre de 2014 subirá más el volumen de créditos hipotecarios morosos. AFI estima que llegarán hasta los 35.900 millones en diciembre de este año, es decir, 4.000 millones más que los últimos datos del Banco de España.

El salto de morosos también se explica por razones contables: la reclasificación de los créditos refinanciados, tal y como exigió una nueva norma del supervisor a mediados de 2013. Este nuevo criterio, sin duda más realista, explica movimientos bruscos en algunos bancos, como el Santander y el BBVA. En la entidad cántabra, los morosos hipotecarios han crecido un 152%. Para el BBVA, el salto ha sido del 61%. El que más morosidad acumula en proporción a su cartera es el Sabadell que, descontando el efecto de la absorbida CAM, registró una subida del 51%. También es destacable el gran volumen que suma Bankia, un total de 6.830 millones, un 8,8% de morosidad.CaixaBank tuvo un crecimiento del 55%, mientras que el Popular fue el que menos crecimiento experimentó, un 7%, y Bankinter tiene el ratio más bajo, solo el 2,7% de morosidad.

Los peores créditos, aquellos que se concedieron por un valor superior a la tasación, que en el mercado se conocieron como el préstamo cayene porque servían para pagar el piso y comprarse un Porche Cayene, tienen una morosidad del 45% de media. Casi la mitad de todo lo concedido.

Vega y otros expertos abogan por la creación de un banco malo de hipotecas para dar una salida a los clientes atrapados. “Los bancos no saben cómo gestionar este problema. Hace falta expertos que vayan más allá de la moratoria de los intereses”, apuntan. Otros, más radicales, dicen que será necesario hacer quitas a las hipotecas más agobiantes.

Más información

Archivado En

- Hipotecas

- Deudas

- Coyuntura económica

- Desempleo

- Mercado hipotecario

- Desarrollo urbano

- Empleo

- Mercados financieros

- Créditos

- Servicios bancarios

- Crisis económica

- Economía

- Urbanismo

- Banca

- Trabajo

- Finanzas

- Burbuja inmobiliaria

- Paro mayores 40 años

- Paro registrado

- Créditos hipotecarios

- Morosidad

- Recesión económica

- Especulación inmobiliaria

- Tasa paro