Las manos que mueven las Bolsas

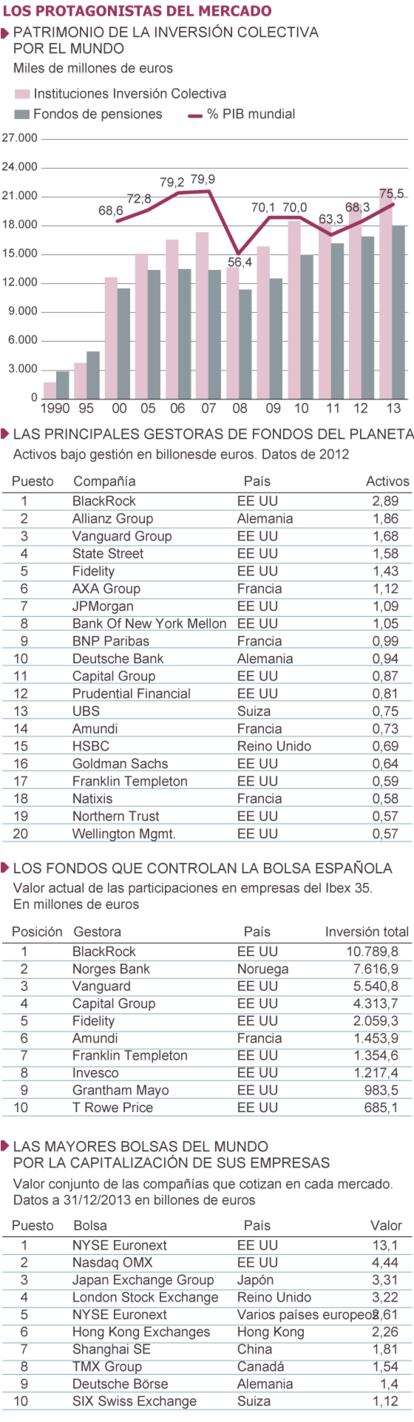

El patrimonio en poder de los fondos de inversión y de pensiones alcanza su récord y ya equivale al 75% del PIB mundial

Hay expresiones que quedan marcadas a fuego en el imaginario colectivo. La crisis ha parido un nuevo concepto: “los mercados”. Esta idea un tanto difusa tiene diferentes acepciones, según convenga al político de turno. Los mercados especulan cuando rechazan nuestros activos, y son oráculos en posesión de la verdad si nos confían su dinero. Pero, ¿quién conforma los mercados? Los flujos de capitales que fijan los precios de los activos pertenecen a una amalgama de inversores de perfiles y objetivos muy heterogéneos, pero que no son anónimos.

La primera obra en la que se describen las operaciones en Bolsa se denomina Confusión de confusiones y fue escrita en Ámsterdam en 1668 por un judío de origen cordobés, José de la Vega. El libro es un diálogo entre un filósofo, un mercader y un accionista en el que se describe el negocio de las acciones, “su origen, su etimología, su realidad, su juego y su enredo”. Cuatro siglos después, estos son los jugadores que dominan el tapete bursátil:

Fondos de inversión y fondos de pensiones. “Si las sociedades de inversión colectiva invirtieran solo en renta variable, podrían comprarse todas las compañías cotizadas del mundo”. Mariano Rabadán, presidente de Inverco, ilustra de esta forma tan gráfica la potencia de tiro de los principales protagonistas de los mercados. A finales de 2013, el patrimonio bajo gestión de los fondos de inversión en todo el mundo se situó en 22,1 billones de euros, y el de los fondos de pensiones, en 18,1 billones. Entre ambos manejan un patrimonio de 40,2 billones, equivalente al 75,5% del PIB mundial. Se trata de un 31% más del dinero que acumulaban antes del estallido de la crisis en 2007, según la Asociación Internacional de Fondos de Inversión (IIFA, por sus siglas en inglés).

El dinero que acumulan los fondos bastaría para comprar todas las empresas cotizadas que hay en el mundo

La importancia de estas cifras cobra fuerza al compararlas con la capitalización bursátil de todas las empresas cotizadas del planeta (41,6 billones, según los datos de agosto pasado de la Federación Internacional de Bolsas) y con el saldo vivo mundial de renta fija, pública y privada, que suponía a junio pasado 65,1 billones, de acuerdo con las cifras del Banco Internacional de Pagos. “Esto quiere decir que la inversión institucional supone más del 37% de la capitalización total de la renta fija y de la variable del mundo y una cifra mucho más relevante en el volumen de negociación de los mercados”, subrayan en Inverco.

Los fondos canalizan el ahorro de miles de millones de ahorradores particulares y desarrollan un papel clave en la financiación de empresas y países, pero su enorme tamaño también genera una serie de retos para supervisores, reguladores y bancos centrales. Por ejemplo, el contexto actual de tipos de interés próximos al 0% obliga a los gestores, sobre todo en aquellos vehículos más conservadores como los fondos de pensiones, a asumir más riesgos para generar réditos. Esta situación significa más probabilidades de recalentamiento de determinados activos y de creación de burbujas. Un ejemplo de este cambio estratégico es el creciente peso que la renta variable está adquiriendo en las carteras de los inversores institucionales. La distribución mundial del patrimonio de los fondos en diciembre pasado era la siguiente: las acciones representan el 44,8% del total (tres puntos porcentuales más que un año antes), la renta fija acapara el 25,7% del dinero, y las estrategias mixtas, el 12,2%, según datos del IIFA.

Otro reto que plantea la industria de fondos es su tendencia a la concentración. Un menor número de gestoras tienen cada vez mayor cuota de mercado. Los 20 mayores grupos acaparan el 41,4% de los activos bajo gestión, según el último estudio de Towers Watson sobre las 500 mayores gestoras de fondos del mundo. Además, el 52,8% de ese dinero está en manos de firmas anglosajonas, principalmente estadounidenses. Otro dato relevante es la propiedad de estos gigantes: entre las 20 mayores compañías de inversión, 9 son propiedad de bancos, 8 son independientes y 3 pertenecen a aseguradoras. España es solo una gota en el océano de la inversión colectiva: la industria local de fondos gestiona solo 250.746 millones, siendo el Santander —el banco ha vendido el 50% de su gestora a una sociedad de dos grupos de capital riesgo con sede en las islas Caimán— líder en el mercado doméstico, con 25.500 millones de activos.

El patrimonio de BlackRock, la mayor gestora del planeta, equivale a casi tres veces el PIB de España

La tipología de fondos es amplísima —hay más de 75.000 fondos distintos en el escaparate financiero—. Una de las categorías que más han crecido en los últimos años son los fondos cotizados (exchange-traded funds, ETF). Desde su nacimiento, en Canadá, en 1990, el dinero que gestionan ha crecido a una tasa promedio del 40% anual, hasta aproximarse al billón y medio de euros. El éxito de los ETF se debe a su liquidez —a diferencia del resto de fondos, se compran y venden en el mercado secundario sin esperar a tener el valor liquidativo—, ofrecen al inversor exposición a una amplia gama de activos y su política de inversión es pasiva, es decir, se basa en el seguimiento de los índices, lo que supone menos comisiones. Su crecimiento exponencial ha despertado el recelo de los supervisores del mercado, ya que su éxito les obliga a utilizar estructuras complejas —suelen usar derivados en mercados no regulados— y tienen un potencial impacto de distorsión en aquellos activos menos líquidos como las materias primas o las empresas de pequeña capitalización.

¿Cuáles son los fondos más importantes? El rey de reyes es BlackRock. La gestora estadounidense dio un paso de gigante en 2009 con la compra de la división de activos de Barclays, y en la actualidad maneja un patrimonio próximo a los tres billones de euros (cerca de tres veces el PIB español). La firma, dirigida por Larry Fink —que en recientes visitas a España se ha entrevistado incluso con el rey Juan Carlos—, tiene toda la gama posible de fondos: acciones, renta fija, ETF, hedge funds... En el ámbito de los bonos la referencia es Pimco, con casi 1,5 billones gestionados. Este grupo, propiedad de la aseguradora alemana Allianz, atraviesa momentos delicados después de que en 2013 su fondo estrella registrase por primera vez en muchos años reembolsos netos. Además, debe lidiar con la inesperada marcha de su presidente, Mohamed A. El-Erian. En el ámbito de los fondos de pensiones, una de las marcas más emblemáticas es Calpers. Se trata del mayor fondo de pensiones público en EE UU y maneja 167.000 millones, propiedad de los funcionarios de California.

En la Bolsa española, BlackRock es también el inversor más poderoso. Es uno de los principales accionistas del Banco Santander, BBVA y Telefónica, y sus paquetes de acciones en empresas del Ibex 35 tienen un valor de mercado de 10.789 millones, según cálculos elaborados por este periódico a partir de los datos de la CNMV y Bloomberg. El segundo inversor institucional del mercado español es el fondo de pensiones noruego (Norges Bank), con una inversión en el Ibex de más de 7.000 millones. El tercer puesto en el ranking corresponde a otro de los portaaviones de la inversión colectiva como es la gestora estadounidense Vanguard (5.540 millones). El valor de mercado conjunto de las participaciones de las 10 mayores gestoras en empresas del selectivo se sitúa en 36.000 millones, más del 8% de la capitalización del índice.

Los 'hedge funds cerraron 2013 con el mayor tamaño de su historia

Los fondos no suelen tomar participaciones de control en las empresas, ya que buscan diversificar sus carteras. Además, su interés se centra más en los derechos económicos de las acciones y no tanto en los políticos, es decir, salvo aquellas gestoras más activistas en temas de buen gobierno, no suelen tener un papel activo en la gestión de las empresas, y su voto en las juntas sigue el consejo de lo que les recomiendan unas instituciones denominadas proxy advisors. Teniendo en cuenta la influencia potencial de estos consejeros de los fondos, se ha suscitado entre los inversores y las compañías una cierta preocupación acerca de la metodología usada en sus análisis y recomendaciones, así como sobre posibles conflictos de interés en casos de asesoramiento simultáneo al fondo y a las empresas en las que este invierte. Tras analizar la labor de los proxy, el supervisor bursátil europeo (ESMA) recomendó el pasado año elaborar un código de conducta para esta industria que, en la práctica, está dominada por dos compañías.

Los ‘hedge funds’. Los fondos de cobertura o especulativos tienen un origen periodístico. La revista Fortune encargó en 1949 al sociólogo Alfred W. Jones una investigación para intentar predecir el comportamiento del mercado. Como parte del estudio, Jones combinó en un mismo fondo posiciones largas y cortas, es decir, apostó a un tiempo por la subida de la Bolsa y por su bajada, cubriendo así la volatilidad. Nacía así un nuevo producto de inversión: los hedge funds.

Seis décadas después de este experimento, la industria de los fondos de alto riesgo se ha consolidado como uno de los actores más importantes, y con peor prensa, del mercado. El pasado año, el sector de los hedge funds cerró el récord histórico de patrimonio. Los 9.966 fondos registrados acumulaban en diciembre pasado activos por valor de 1,93 billones de euros, según datos de la consultora Hedge Fund Research, aunque el uso de apalancamiento y derivados multiplica su impacto real en el mercado. La rentabilidad media que generaron para sus clientes en 2013 fue del 9,24%. Desde 1990, solo en tres ejercicios estos productos han registrado pérdidas.

Los fondos soberanos controlan buena parte del capital de las empresas energéticas españolas

La leyenda negra de los hedge funds se basa en casos como la operación especulativa orquestada por George Soros que forzó la salida de la libra esterlina del Sistema Monetario Europeo en 1992; el colapso del megafondo LTCM en 1998, que hubiera provocado una crisis en el sistema financiero internacional si Alan Greenspan, entonces presidente de la Reserva Federal, no hubiera salido al rescate, y, más recientemente, las plusvalías de algunos fondos apostando por la caída de las Bolsas, y la deuda de los países de la periferia europea o la crisis de las subprime (John Paulson). Ahora bien, las apuestas agresivas solo son algunas de las más de 20 estrategias de inversión que manejan estos fondos.

La mayor gestora de hedge funds del mundo es Bridgewater Associates. Esta firma acumula un patrimonio de 65.147 millones de euros, según datos de Bloomberg, y está dirigida por Ray Dalio, uno de los gestores más carismáticos del mundo. Dalio, asiduo al Foro de Davos, fue uno de los primeros en prever el estallido del mercado de hipotecas basura en EE UU y tiene una visión darwinista del mercado. “La Bolsa es un juego de suma cero. Para ganar más que la media tienes que coger el dinero de aquellos que se equivocan”, explicó cuando The New Yorker publicó un reportaje sobre él. Otros grandes de la industria de los fondos de alto riesgo son JPMorgan, Brevan Howard y Man Group.

Los fondos soberanos. Los vehículos de inversión creados por países ricos en materias primas o con superávit fiscal, bautizados en la jerga bursátil como fondos soberanos, han ganado gran peso en el mercado durante los últimos años. Estos fondos tienen una política de inversión a largo plazo y destinan su dinero tanto a deuda (pública y privada) como a renta variable o activos inmobiliarios. Mirados con recelo hasta hace poco en Occidente por su opacidad y su carácter estatal, los sovereing wealth funds son ahora cortejados por empresarios y gobernantes por su abundante liquidez. En 2012, la base de datos del Sovereign Wealth Center recogió 202 inversiones directas públicas de 21 fondos soberanos, por un valor total declarado de 40.000 millones de euros (la mitad de estas inversiones las realizaron en Europa), y los activos bajo gestión de los 20 mayores fondos ascendían a 3,8 billones.

El fondo de pensiones noruego tiene inversiones en 70 empresas de la Bolsa española

“Los fondos están reorientando masivamente sus estrategias de inversión. Buscan, cada vez más, inversiones estratégicas en grupos industriales y, en particular, tecnológicos y de telecomunicaciones. Se trata de inversores cada vez más sofisticados”, subraya el último informe de Esade sobre el sector. En España, los fondos soberanos son cada vez más activos, especialmente en el sector energético. Temasek (Singapur) tiene el 6,29% de Repsol; Qatar Holdings controla el 6,1% de las acciones de Iberdrola; IPIC (Abu Dabi) se ha hecho con el control de Cepsa, y el grupo estatal chino HNA acapara el 24% del capital de NH Hoteles, entre otras operaciones.

Noruega tiene el mayor fondo soberano del mundo. El fondo trata de rentabilizar el dinero que el Gobierno obtiene con el petróleo para contribuir a la sostenibilidad del Estado de bienestar. Los últimos datos disponibles señalan que este vehículo, gestionado por Norges Bank Investment Management (NBIM), acumula activos por valor superior al medio billón de euros. De acuerdo con los últimos datos facilitados, el fondo noruego tiene acciones de 70 compañías españolas cotizadas. Entre las participaciones más destacadas están: Banco Santander (2% del capital), BBVA (2%), Repsol (1,19%), Iberdrola (1,7%) y Telefónica (2,15%). Tras Noruega, los mayores fondos soberanos son los de Arabia Saudí, China, Emiratos Árabes, Kuwait y Singapur.

Las grandes fortunas. La crisis ha ampliado la brecha social, y todo apunta a que en el futuro habrá cada vez un mayor número de ricos con unas fortunas que serán también más grandes. En octubre pasado, Credit Suisse publicó su informe sobre la riqueza en el mundo. Según los datos del banco suizo, actualmente hay 31,6 millones de millonarios en el planeta, y la previsión es que este grupo crezca un 50% hasta llegar a 47,6 millones de ciudadanos en 2018. El club de los ultramillonarios (aquellos con una fortuna superior a los 50 millones de dólares) sumaba casi los 100.00 miembros en 2013, según Credit Suisse.

Las grandes fortunas suelen tener sus propios banqueros privados u oficinas de inversión para sacarle partido a su patrimonio. Los 50 mayores family offices del mundo, según cifras recopiladas por Bloomberg y correspondientes al cierre del ejercicio 2012, sumaban un patrimonio bajo gestión de 690.000 millones de euros, correspondiente a casi 13.500 clientes. Hong Kong, Chicago, Nueva York, Ginebra, Londres, Zúrich, Singapur o Chicago son los centros donde tienen sus sedes estas boutiques de inversión para ricos que intentan diversificar el dinero de sus clientes entre acciones, bonos, inmuebles o inversiones en fondos de capital riesgo.

Los 50 mayores 'family offices', los brazos inversores de los más ricos, gestionan un patrimonio de 690.000 millones

En el mercado español están presentes algunas de las principales fortunas del planeta. El hombre más rico del mundo, Bill Gates, ha entrado en los últimos meses en FCC y en Prosegur. También habría entrado en FCC (no hay registro en la CNMV) George Soros. En el caso del Banco Sabadell, su accionariado se ha visto reforzado con dos de las principales fortunas latinoamericanas como el colombiano Jaime Gilinski y el mexicano David Martínez. En otra entidad financiera, el Banco Popular, la familia mexicana Del Valle será uno de los accionistas de referencia. Otro de los hombres más ricos del mundo, Carlos Slim, tiene el 3,2% del capital de PRISA, grupo editor de EL PAÍS.

Los robots. La tecnología aplicada a potentes ordenadores y el uso de algoritmos permiten que en los mercados financieros haya margen para realizar hasta 40.000 operaciones en lo que dura un parpadeo. La intermediación en Bolsa es cada vez menos humana. Los autómatas están ganando la partida en la contratación bursátil, ya que pueden escupir miles de órdenes de compra y venta en microsegundos. Este tipo de negociación, conocida como high frequency trading (HFT) o negociación de alta frecuencia realiza ya el 51% de las operaciones en la Bolsa estadounidense y el 39% en la europea, según datos de la consultora Tabb Group. La presencia de los robots inversores también ha llegado al mercado de deuda y divisas, mientras que en algunos mercados de futuros acaparan casi la mitad del volumen de negociación.

La mitad de las operaciones en Bolsa que se hacen en Wall Street corren a cargo de los robots-inversores

La velocidad media en la ejecución de una orden en la Bolsa de Nueva York ha caído desde 20 segundos hace una década hasta solo un segundo actualmente. Los economistas ya no son los únicos perfiles que se demandan en el parqué. Matemáticos, físicos, ingenieros o, incluso, meteorólogos han desembarcado en bancos de inversión, brókers y hedge funds para desarrollar algoritmos que permitan descubrir patrones de comportamiento en los mercados para realizar estrategias de inversión convencionales (arbitraje, contrapartida, inversión intradía, detección de correlaciones en el precio de los activos...), pero a muchísima mayor velocidad.

La proliferación del HFT preocupa a los reguladores por el riesgo sistémico que supone. El 6 de mayo de 2010, la liquidez se evaporó en Wall Street. El pánico generó un movimiento gregario en las máquinas, y en pocos minutos se esfumaron 862.000 millones de dólares de capitalización del índice S&P 500 (luego, la cordura se impuso y se recuperó parte de lo perdido). La SEC, el supervisor estadounidense, abrió una investigación, y el informe final, sin llegar a conclusiones definitivas, sí apuntó al auge de la gestión automatizada de órdenes algorítmicas como factor que contribuyó al bautizado como flash crash.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Sobre la firma