EE UU exigirá más de 3.680 millones a S&P por inflar las calificaciones de activos

El Departamento de Justicia presenta la demanda contra la agencia de calificación en el tribunal federal de California por las altas notas que puso a los activos hipotecarios antes de la crisis

“Espero que ya seamos ricos y estemos retirados cuando se caiga este castillo de naipes”, escribió en 2006 un empleado de Standard & Poor’s (S&P) a otro en un mensaje. El Departamento de Justicia de Estados Unidos ha analizado millones de correos electrónicos para la demanda que presentó este martes en California contra la agencia de calificación de riesgos por la manera en la que infló la nota de los paquetes de deuda estructurados con hipotecas basura. Es la primera acción legal que se inicia en EE UU contra una firma crediticia por su papel en la mayor crisis desde la Gran Depresión. La Fiscalía acusa a S&P de un fraude que provocó pérdidas de más de 5.000 millones de dólares (3.700 millones de euros).

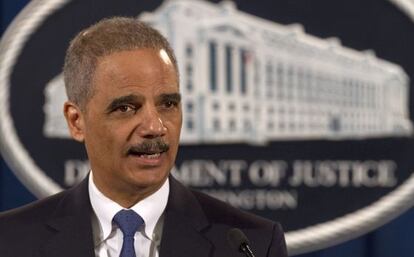

En la documentación entregada por el Departamento de Justicia, se señala que “S&P sabía que si esos activos de deuda no tenían una calificación lo suficientemente alta, la mayoría de las instituciones financieras no habrían invertido en ellos”. Y le acusa de engañar a los inversores al decir que la nota era objetiva, independiente y sin conflictos de intereses. Todo eso era falso, según el fiscal general Eric Holder.

Al inflar deliberadamente calificaciones de crédito para las CDO, S&P confundió a los inversores" Eric Holder, fiscal general EE UU

La demanda cubre el periodo que va desde septiembre del año 2004 a octubre de 2007, que coincide con la fuerte apreciación del mercado inmobiliario en Estados Unidos hasta que empezaron a hacerse evidentes los primeros síntomas de la crisis. La Administración de Barack Obama insiste en que todo era falso y que, tras esa calificación desorbitada, estaba el deseo de la filial de McGraw-Hill de “elevar los ingresos y su cuota” en el mercado de la deuda hipotecaria.

Holder explicó en rueda de prensa que esa ansia por crecer “le llevó a rebajar y obviar el verdadero alcance del riesgo de esos activos, para así favorecer los intereses de los grandes bancos de inversión y otras firmas metidas en el negocio”. Por eso concluyó que hubo una “intención de defraudar, engañar y participar en una trama fraudulenta” por parte de la agencia de calificación.

S&P puso nota a activos hipotecarios por valor de casi cuatro billones de dólares durante esos tres años. Los abogados de la firma neoyorquina insisten en que se puede cuestionar cómo se hizo el proceso de calificación, pero quieren ver las pruebas que tiene el Gobierno para acusarle ahora de fraude. Es más, recuerda que su análisis de la época coincidió con el de otras firmas y con el de la propia Reserva Federal y del Tesoro, que tampoco vieron venir la gravedad de la crisis.

Posible acuerdo extrajudicial

Si hay juicio, el proceso puede durar años, por lo que no se descarta un arreglo extrajudicial. Por ahora, esa vía ha fracasado porque el Departamento de Justicia quería una indemnización de más de 1.000 millones de dólares (unos 750 millones de euros) y S&P solo estaba dispuesta a admitir una mucho menor.

De momento, Holder califica la acción legal contra S&P como un “importante paso adelante” para perseguir y castigar las conductas abusivas que llevaron a la crisis financiera. La investigación de su departamento, precisó, comenzó en 2009, al poco de llegar Obama a la Casa Blanca. Además, se apresuró en negar cualquier intención política en la maniobra contra la agencia. En este sentido, el fiscal dejó claro que no hay “conexión alguna” entre la demanda contra la filial de McGraw-Hill y el recorte que asestó en el verano de 2011 a la nota que aplicaba a la deuda soberana de EE UU. S&P es la única entre las grandes agencias que le privó de la triple A. Moody’s, sobre la que también se cuestionó su conducta en el pasado, no es objeto de la última acción legal emprendida por la Administración Obama.

El ataque se ejecuta por la vía civil, porque para exigir un castigo por la vía criminal debía contar con pruebas sólidas de que hubo intención de cometer un fraude. Holder se limitó a hablar ante la prensa de “conflictos de interés significativos” y señaló que los ejecutivos de S&P ignoraron las alertas. Las agencias se han defendido anteriormente de demandas alegando que solo manifestaban opiniones independientes en uso de su libertad de expresión, garantizada por la Constitución. Pero los tribunales han empezado a cuestionar ese argumento.

A la espera de ver cómo progresa el caso, de momento McGraw-Hill está sufriendo un serio castigo en Wall Street. Sus acciones volvieron a caer un 10% este martes, tras perder un 13,8% el lunes. Y aunque Moody’s parece de momento librarse de la reprimenda legal, la palabra fraude revoloteando sobre su rival ha mermado cerca del 18% su capitalización bursátil en dos días.

“Ponemos nota a cualquier cosa”

“Ponemos nota a cualquier cosa. Puede estar estructurado hasta por vacas y lo calificaremos igualmente”. La frase está tomada de uno de los mensajes electrónicos que se intercambiaban analistas de Standard & Poor’s y que ahora forman parte de la batería de pruebas presentada de EE UU por el Departamento de Justicia en un tribunal de Los Ángeles para apoyar su demanda contra la poderosa agencia.

Es una versión del coche sin frenos que se vende como seguro, que utilizó Phil Angelides para representar la sucesión de excesos que llevaron a la crisis financiera. La comisión de investigación que presidió hace tres años ya puso en evidencia las prácticas seguidas por las grandes agencias crediticias que valoran el riesgo y señaló que había claramente un conflicto de interés en su actuación.

Ese mismo panel ya calificó a S&P y sus rivales como uno de los “dientes del engranaje de la destrucción financiera”. Eso fue en enero de 2011, cuando publicó sus conclusiones. La historia que cuenta por tanto la demanda es conocida por el público. Ahora, este tipo de mensajes pretenden demostrar que realmente hubo una conducta irregular que debe ser sancionada.

La línea de ataque es poner en evidencia en estas 119 páginas que la compañía ignoró sus propios análisis internos sobre el estado del mercado hipotecario y actúo sabiendo que algo iba mal. En otro mensaje se hace referencia a la presión que recibían los empleados de sus jefes para no recortar la nota de los activos antes de tiempo, por el temor de que sus clientes se fueran a Moody’s o a Fitch, las otras dos grandes agencias.

Era conocido antes de la crisis que S&P era más conservadora que sus rivales a la hora de poner nota a este tipo de activos. De hecho, las investigaciones posteriores a la crisis ponen de relieve que Moody’s se regía por estándares más bajos al proceder a la calificación del riesgo. En esos mensajes que maneja Justicia, se ve el temor de que esa diferencia pueda dañar su balance.

Por eso llama la atención que la Administración de Barack Obama no actúe ahora contra Moody’s, que en anteriores investigaciones fue calificada como un caso de estudio para ilustrar los “fallos abismales” sin los cuales la crisis no habría ocurrido. S&P manifiesta en su defensa que la demanda no se justifica y señala que mensajes como el de la “vaca” están sacados de contexto.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.