Capitalismo de amiguetes

Injerencia política, excesos inmobiliarios y supuestos delitos marcaron Banco de Valencia

El Banco de Valencia, la aspiración histórica de la burguesía local, pende de un hilo. Intervenido en noviembre de 2011 tras detectarse un agujero de 548 millones de euros que no ha dejado de crecer, el banco tiene ante sí un camino malo y otro peor. El malo consistiría en que, tal y como está previsto, el Fondo de Reestructuración Ordenada Bancaria (FROB), que acaba de inyectar 1.000 millones de euros haciéndose con el 91% del capital, encuentre un comprador dispuesto a quedárselo en subasta (ahora aplazada) recibiendo a cambio más ayudas públicas, difíciles aún de cuantificar. El peor es que, como sugirió el comisario europeo de la Competencia, Joaquín Almunia —aunque en posible referencia también a Catalunya Caixa y Novagalicia Banco—, el análisis coste-beneficio y la grave tensión que atraviesa la deuda pública española lleve al Gobierno a liquidarlo.

Sería el final de un banco fundado en 1900 que vivió su mejor momento entre los años veinte y treinta del siglo pasado, la etapa en que notables burgueses valencianos se hicieron con la entidad. El Valencia financió empresas agrícolas, pero también tranvías, electricidad, negocios urbanos e industrias exportadoras. Creció lo bastante como para dar la impresión de poder situarse “entre los últimos, pero dentro de la gran banca nacional”, explica la catedrática Clementina Ródenas.

Aquel sueño se esfumó tras la Guerra Civil. El Valencia quedó integrado en el Banco Central y limitado al ámbito regional. Con los años fue superado en tamaño por la Caja de Valencia (después Bancaja), que acabaría comprándolo en 1994. Aquel año entró en escena quien sería consejero delegado de la entidad hasta su intervención, Domingo Parra, protagonista principal junto a José Luis Olivas de la caída del banco.

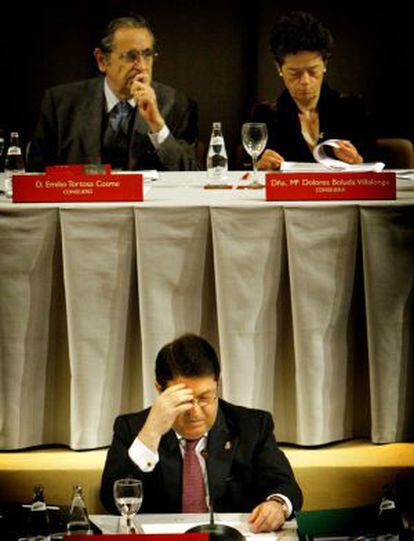

De Olivas se sabe casi todo. Abogado en los setenta y político profesional desde entonces. Concejal en el Ayuntamiento de Valencia con UCD y el PP. Autor de la ley que entregó el control de las cajas al Gobierno autónomo. Presidente de la Generalitat durante 10 meses, entre Eduardo Zaplana y Francisco Camps. Y, finalmente, presidente de Bancaja y del Banco de Valencia.

Domingo Parra es, en cambio, más desconocido, aunque los círculos económicos locales lo consideraron durante años uno de los tres hombres más poderosos de Valencia, por detrás del presidente de la Generalitat y del presidente de Bancaja. Tres despachos que, además, estaban conectados.

Domingo Parra fue nombrado consejero delegado del Banco de Valencia porque se le consideraba un experto en riesgo financiero

Parra fue nombrado consejero delegado del Banco de Valencia, sobre todo, porque se le consideraba un experto en riesgo financiero. La paradoja es que, 17 años después, el motivo fundamental del hundimiento del banco fue la excesiva concentración del riesgo en el negocio inmobiliario, que llegó a alcanzar el 65,8%, cuando la media del sector era del 59%. Los últimos datos disponibles de la entidad, ya tras la intervención, retratan una pésima gestión. “Una tasa de mora del 16,4%, el doble que la media del sector; una ratio de solvencia del 1,7%, muy por debajo del límite exigido del 8%; un déficit de recursos propios de 997 millones”, y una montaña por delante para cumplir con los nuevos requisitos de saneamiento de activos inmobiliarios, indica el catedrático Joaquín Maudos.

El ex consejero delegado incurrió además, al parecer del FROB, en actuaciones delictivas a costa del banco, que le habrían enriquecido a él y a empresarios con quien tenía amistad. Especialmente al presidente de Aguas de Valencia, Eugenio Calabuig, según consta en la denuncia presentada en la Audiencia Nacional.

La mutación del consejero delegado, considerado en su primera etapa en el banco como un directivo hábil y responsable y más tarde autor de ese tipo de gestión, hay que entenderla, según diversas fuentes, en el marco del cambio económico y cultural que experimentó España y especialmente la Comunidad Valenciana con el ascenso de Zaplana a la Generalitat y la posterior etapa de Camps. El Gobierno autónomo puso a las cajas (y por tanto al banco) a su servicio. Los criterios técnicos se vieron interferidos como nunca por los políticos. Y el apoyo oficial a los promotores —a quien Zaplana describía a finales de los noventa como nuevos líderes sociales— reforzó su inclinación excesiva por el sector inmobiliario. Una tendencia agravada con la entrada de Olivas a las presidencias de Bancaja y del Valencia en 2004.

El primero en alertar sobre la fiabilidad de sus números fue el expresidente de Bankia Rodrigo Rato

Subido a la imponente burbuja inmobiliaria, siguen las mismas fuentes, Parra se endiosó. La red de oficinas creció entre 2000 y 2008 un 82%, muy por encima del sector. En 2009, cuando el sudor frío recorría las entidades financieras ante la perspectiva de verse atrapadas por millones de metros cuadrados en pisos y suelo, Parra decidió que el banco comprara la promotora de Eugenio Calabuig, Costa Bellver, por 107 millones de euros, cuando sus activos (terrenos sin urbanizar) ascendían a 10 millones. En los meses previos a la intervención, la entidad financió las fianzas de Jaume Matas, el expresidente balear condenado por corrupción, muy amigo de Parra, y de Camps en el caso de los trajes.

La gestión del banco está ahora en los juzgados. El primero en alertar sobre la fiabilidad de sus números fue, sin embargo, el expresidente de Bankia Rodrigo Rato, que en febrero ordenó auditar el valor que realmente tenía el Valencia cuando el grupo Bancaja, al que pertenecía, se fusionó con Caja Madrid, porque estaba convencido de que Olivas, su compañero en el PP, le había engañado.

La denuncia del FROB contra los exgestores del Banco de Valencia también incluye a Aurelio Izquierdo

La denuncia del FROB contra los exgestores del Banco de Valencia también incluye, como posible beneficiario de los supuestos delitos, a Aurelio Izquierdo. Mano derecha de Olivas en Bancaja, Izquierdo le relevó en la presidencia del Banco de Valencia en octubre de 2011, cargo en el que aguantó unas semanas hasta que fue intervenido por el Banco de España.

Izquierdo, a quien Olivas aún recuperó esta primavera como director financiero de Bancaja, fue protagonista de una gran polémica hace unas semanas, cuando se supo que tenía derecho a recibir casi 14 millones de euros de la caja de ahorros como indemnización. Izquierdo ha renunciado finalmente a cerca de la mitad, y recibirá 7,6 millones de euros.

Sobre la firma